1. Gestione Terreni

1 - Gestione Terreni

1.1 - Inserimento dati Terreno

1.2 - Utilizzo del Terreno

1.3 - Periodi di riferimento

1.4 - Inserimento Aliquote Imu

1.4.1 Regole per l’inserimento delle aliquote Imu

1.5 - Inserimento aliquote Tasi

1.6 - Calcolo Irpef

1.7 - Calcolo Imu

1.8 - Calcolo TASI

1.9 - Funzioni Particolari

La Gestione dei Terreni consente all’utente, una volta inseriti tutti i dati richiesti nelle varie sezioni della maschera, di ottenere l’imponibile Irpef, cedolare secca, il calcolo dell’Imu e il calcolo della TASI.

1.1 Inserimento dati Terreno

L’inserimento dei dati del Terreno può avvenire in diversi modi:

- Importando da altre procedure (SOLO PER I NUOVI CLIENTI): Gli utenti che, prima di acquistare il Software GB, utilizzavano un altro programma, possono riportare i dati delle schede Terreni cliccando il pulsante  disponibile nella barra degli strumenti in alto.

disponibile nella barra degli strumenti in alto.

Per un corretto utilizzo della maschera “Importazioni” si rimanda alla guida on-line.

- Importando dall’anno precedente: Gli utenti che già utilizzavano il Software GB,possono riportare i dati dalle schede dell'anno precedente cliccando il pulsante  .

.

- Copiando le schede da un’altra ditta: E’ possibile effettuare la copia di una scheda Terreno da una ditta ad un'altra. Nell’ipotesi in cui il Terreno è posseduto al 50% da due soggetti, una volta inserita la scheda in una delle due ditte, sarà possibile poi copiare i dati nella dittadell'altro soggetto. In questo caso, posizionandosi nella scheda del terreno da copiare, cliccando e il pulsante  si apre la maschera nella quale effettuare la ricerca della ditta in cui si desidera copiare la scheda Terreno.

si apre la maschera nella quale effettuare la ricerca della ditta in cui si desidera copiare la scheda Terreno.

- Inserendo una nuova scheda : Dal pulsante  è possibile inserire una nuova scheda Terreni compilando i vari campi.

è possibile inserire una nuova scheda Terreni compilando i vari campi.

Nella sezione Dati del terreno devono essere inseriti i dati che identificano il terreno presenti nelle visure catastali: Provincia, Comune, Particella Catastale, Reddito Dominicale e Reddito Agrario. Per un corretto funzionamento del software è necessario inserire tutti i dati richiesti in questa sezione.

N.B:

Il software, sulla base dell’elenco dei comuni presenti nella circolare ministeriale del 14 giugno 1993 classifica la tipologia in Montano, non Montano e Parzialmente Delimitato non considerando però eventuali fusioni di comuni. Da quest’anno, sulla base della circolare n°4/DF del 14 Luglio 2016 del MEF, dalla quale si ritiene che in caso di fusione di:

- Due comuni totalmente esente, i terreni ubicati nel nuovo comune sono totalmente esenti;

- un comune esente con uno non esente, devono dell’esenzione ai fini IMU solo i terreni ubicati nel territorio del comune precedentemente esente e quelli che risultavano esente nel comune che prima della fusione era parzialmente delimitato;

- due comuni parzialmente esente, i terreni per i quali si ha diritto all’esenzione sono solo quelli che rientravano nei territori a tale fine delimitati dei comuni che hanno dato origine al nuovo comune.

In questi casi l’utente dovrà procedere manualmente nel definire un terreno agricolo esente, che si trova in un nuovo comune non presente nella citata circolare ponendo il flag nel campo “Escludi” in corrispondenza della descrizione della classificazione del comune.

1.2 - Utilizzo del Terreno

In questa sezione devono essere inseriti i dati relativi all’ utilizzo del terreno che servono per il calcolo dell’ Irpef, della Cedolare secca e dell’ Imu e della Tasi.

Per poter inserire i dati relativi all’utilizzo cliccare il pulsante  .

.

L’utente deve indicare:

• Periodo – Dal : la data dalla quale la situazione del terreno è valida, ad esempio la data di acquisto.

• Periodo – Irpef – Al : la data fino alla quale la situazione è valida ai fini Irpef.

• Periodo – Imu/Tasi – Al : la data fino alla quale la situazione è valida ai fini Imu.

• Area Edif. : nel caso in cui il terreno sia un’ area edificabile inserire il flag nella casella.

• Valore venale area edificabile: nel caso in cui il terreno sia un’area edificabile inserire il valore venale.

• Esenz. Rid. – Irpef : facendo doppio click si apre una tabella dalla quale scegliere una causa di esenzione o riduzione per l’ Irpef.

Inserendo uno di tali codici, il rigo del terreno non verrà riportato nel dichiarativo.

• IMU - Esenz. Rid. : facendo doppio click si apre una tabella dalla quale scegliere una causa di esenzione o riduzione per l’ Imu.

• Aliquota acconto : facendo doppio click si apre una maschera con le aliquote Imu per l’acconto, se le aliquote non sono presenti è possibile inserirle dalla “Gestione Aliquote”.

NB: Per coloro che nell’anno precedente hanno utilizzato l’applicazione, in fase di apertura della gestione, GB propone già le aliquote e le detrazioni caricate per il saldo

dell'anno precedente . Si raccomanda di verificare le aliquote e le detrazioni deliberate dal comune per l’acconto e di procedere alla modifica delle stesse qualora siano

variate.

Per inserire o modificare le aliquote dell’acconto è necessario accedere alla “Gestione Aliquote”.

N.B. Per scaricare l’aliquota nella gestione “Terreni”, è necessario fare doppio click sull’aliquota.

• Aliquota saldo : facendo doppio click si apre una maschera nella quale è possibile inserire e modificare le aliquote Imu necessarie per il calcolo del saldo e scaricarle nella

gestione del terreno.

NB: Nella gestione delle aliquote del saldo, vengono riportate le aliquote presenti nella gestione delle aliquote dell’acconto.

Si raccomanda, quindi, di verificare le aliquote eventualmente deliberate dal comune per il saldo.

Qualora siano state modificate, è necessario procedere ad eliminare le vecchie aliquote e ad inserire quelle nuove.

Per inserire o modificare le aliquote dell’acconto è necessario accedere alla “Gestione Aliquote”.

N.B. Per scaricare l’aliquota nella gestione “Terreni”, è necessario fare doppio click sull’aliquota.

• Titolo : si sceglie dalla tabella il codice titolo del terreno

• Casi particolari : facendo doppio click si apre una tabella dalla quale scegliere un caso particolare.

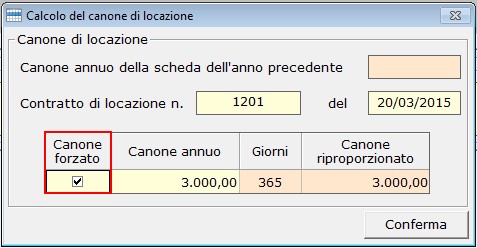

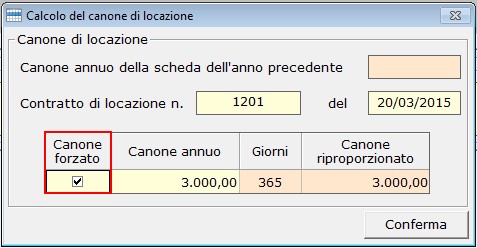

• Canone lordo del periodo: facendo doppio click sul campo si apre una gestione all’interno della quale si deve inserire il canone annuo lordo del terreno risultante dal

contratto: l’importo verrà poi riproporzionato per i giorni effettivi di locazione.

NB: Qualora l’applicazione Terreni e Fabbricati sia stata utilizzata nell’anno precedente, importando le schede dei terreni, se vi era un terreno affittato, la procedura

riporta nella gestione il canone annuo di locazione inserito nella scheda dell’anno precedente.

La casella “Canone forzato “ va barrata, in situazioni particolari, qualora non si voglia proporzionare il canone annuo per i giorni.

• Imu non dovuta 2017: inserire il flag nella casella qualora per il terreno non era dovuta l’Imu per il 2017.

• % di possesso Dominic./Agrario: inserire la percentuale di possesso del terreno.

• Coltivatore diretto o IAP: inserire il flag qualora il terreno agricolo, nonché il terreno non coltivato, sia posseduto e condotto da coltivatore diretto o da imprenditore agricolo professionale (IAP) iscritto alla previdenza agricola.

• TASI - Es.Rid.Tasi: facendo doppio click si apre una tabella dalla quale selezionare il codice di esenzione o riduzione Tasi.

• TASI - Aliquota acconto : facendo doppio click si apre una maschera nella quale è possibile inserire e modificare le aliquote TASI necessarie per il calcolo dell’acconto e scaricarle nella gestione del terreno.

NB: Per coloro che nell’anno precedente hanno utilizzato l’applicazione, in fase di apertura della gestione, GB propone già le aliquote e le detrazioni caricate per il saldo dell'anno precedente.

Si raccomanda di verificare le aliquote e le detrazioni deliberate dal comune per l’acconto e di procedere alla modifica delle stesse qualora siano variate.

Per inserire o modificare le aliquote dell’acconto è necessario accedere alla “Gestione Aliquote”.

Per scaricare l’aliquota nella gestione “Terreni”, è necessario fare doppio click sull’aliquota.

• TASI - Aliquota saldo : facendo doppio click si apre una maschera nella quale è possibile inserire e modificare le aliquote e detrazioni TASI necessarie per il calcolo del saldo e scaricarle nella gestione del terreno.

NB: Nella gestione delle aliquote del saldo, vengono riportate le aliquote e detrazioni presenti nella gestione delle aliquote dell’acconto.

Si raccomanda, quindi, di verificare le aliquote e le detrazioni eventualmente deliberate dal comune per il saldo.

Qualora siano state modificate, è necessario procedere ad eliminare le vecchie aliquote e detrazioni e ad inserire quelle nuove.

N.B. Per scaricare l’aliquota nella gestione “Terreni”, è necessario fare doppio click sull’aliquota.

Attenzione!! La sezione TASI è abilitata solo per le Aree Edificabili.

La compilazione della scheda è guidata: i campi che non sono stati compilati correttamente saranno evidenziati di rosso.

Terminato l’inserimento, se la compilazione è avvenuta in maniera corretta, il software avvertirà l’utente con un messaggio.

Terminato l’inserimento dei dati del terreno, cliccare il pulsante  per scaricare i dati nella dichiarazione.

per scaricare i dati nella dichiarazione.

1.3 - Periodo di riferimento

• Periodo Dal : indicare la data dalla quale la situazione del terreno è valida, ad esempio la data di acquisto.

• Periodo – Irpef – Al : indicare la data fino alla quale la situazione è valida ai fini Irpef.

• Periodo – Imu/Tasi – Al : indicare la data fino alla quale la situazione è valida ai fini Imu/Tasi.

N.B. L’applicazione “Terreni & Fabbricati” viene abilitata per anno d’imposta Irpef.

Per un corretto calcolo delle imposte fare attenzione all’inserimento delle date.

Per esempio, nell’applicazione “Terreni & Fabbricati 2018” (anno d’imposta 2017), ai fini Irpef è necessario indicare come anno di riferimento il 2017, mentre ai fini Imu il 2018.

In questo modo la procedura calcola l’Irpef per il 2017 e l’Imu e la Tasi per il 2018.

Se i dati del Terreno devono essere esposti su più righi, perché ad esempio è variata la % di possesso o il Terreno non è più locato, è necessario creare tante righe quante sono

le situazioni variate, cliccando il pulsante  .

.

Per eliminare una riga inserita erroneamente, posizionarsi sulla stessa e cliccare il pulsante  .

.

1.4 - Inserimento aliquote Imu

L’utente può procedere all’inserimento di nuove Aliquote in due modi:

- Dal pulsante  si apre una maschera nella quale, cliccando il pulsante

si apre una maschera nella quale, cliccando il pulsante  , sarà possibile l’inserimento di nuove aliquote.

, sarà possibile l’inserimento di nuove aliquote.

- Effettuando doppio clink su  si apre una maschera nella quale dal pulsante “Gestione Aliquote” l’utente può procedere ad aggiungere nuove Aliquote o modificare/eliminare quelle già presenti.

si apre una maschera nella quale dal pulsante “Gestione Aliquote” l’utente può procedere ad aggiungere nuove Aliquote o modificare/eliminare quelle già presenti.

Si ricorda che le aliquote e le detrazioni IMU devono essere caricate una sola volta per Comune.

Una volta inserite, le aliquote e detrazioni saranno riproposte nella Gestione Aliquota Acconto Tasi per ogni immobile collocato nello stesso Comune

1.4.1 - Regole per l'inserimento delle aliquote Imu

In fase di caricamento di una aliquota inserire manualmente i dati richiesti:

Situazione: indicare una descrizione dell’aliquota di riferimento;

Aliquota per mille: inserire la nuova aliquota;

All’interno della gestione delle aliquote, è presente l’utility per la consultazione delle aliquote deliberate per il saldo dell’IMU e le relative detrazioni. Dal pulsante  presente nella form si accede direttamente al sito ufficiale del Ministero dell’Economia e delle Finanze (MEF), alla pagina del comune per il quale si sta calcolando l’IMU.

presente nella form si accede direttamente al sito ufficiale del Ministero dell’Economia e delle Finanze (MEF), alla pagina del comune per il quale si sta calcolando l’IMU.

Lo stesso link è presente anche nella gestione “Aliquote acconto ” e “Aliquote saldo ”.

1.5 - Inserimento nuove aliquote TASI

Attenzione!!! – L’accesso alla gestione per l’inserimento delle aliquote TASI è possibile solo dalla maschera “Aliquota acconto Tasi ” e “Aliquota saldo Tasi” cliccando il pulsante “Gestione aliquote”.

Si ricorda che le aliquote e le detrazioni TASI devono essere caricate una sola volta per Comune.

Una volta inserite, le aliquote e detrazioni saranno riproposte nella Gestione Aliquota Acconto Tasi per ogni terreno collocato nello stesso Comune

In fase di caricamento di un’aliquota TASI inserire manualmente i dati richiesti:

Situazione: indicare una descrizione dell’aliquota di riferimento;

Aliquota per mille: inserire la nuova aliquota;

All’interno della gestione “Aliquote Acconto – TASI” e “Aliquote Saldo – TASI” è presente l’utility per la consultazione delle aliquote deliberate per la Tasi e le relative detrazioni. Dal pulsante  presente nella form si accede direttamente al sito ufficiale del Ministero dell’Economia e delle Finanze (MEF), alla pagina del comune per il quale si sta calcolando la Tasi.

presente nella form si accede direttamente al sito ufficiale del Ministero dell’Economia e delle Finanze (MEF), alla pagina del comune per il quale si sta calcolando la Tasi.

Questa sezione viene compilata in automatico dalla procedura sulla base dei dati inseriti dall’utente nella precedente sezione “Utilizzo”.

Scorrendo la barra in basso è possibile visualizzare il dettaglio di tutti i dati presenti nella sezione.

Qualora non si vogliano riportare i dati del terreno nella dichiarazione dei redditi è necessario scaricare uno dei codici proposti nel campo “Es.Rid.Irpef” della sezione “Utilizzo”: la

procedura scarica in automatco il check nel campo “Non rip” nella sezione “Irpef ”.

Nella maschera la procedura calcola in automatico l’Imu dovuta per il terreno sulla base dei dati inseriti dall’utente nella precedente sezione “Utilizzo”.

Se il terreno non è esente da Imu, scaricando le aliquote inserite nella gestione “Aliquota acconto ”, la procedura effettua il calcolo dell’acconto pari al 50% dell’imposta

dovuta . Si ricorda che per il calcolo dell’acconto Imu è sufficiente scaricare solo l’aliquota in acconto.

Qualora, invece, si voglia optare per il pagamento in unica soluzione, è necessario scaricare le aliquote sia in acconto che a saldo per avere il corretto calcolo

dell’imposta. Si ricorda che in caso di pagamento in unica soluzione sarà comunque sempre necessario verificare se per il saldo il comune ha deliberato nuove aliquote di

detrazioni, per effettuare gli eventuali conguagli.

Ai fini del saldo da versare , scaricando in un secondo momento le aliquote dalla gestione “Aliquota saldo ”, la procedura effettuerà il calcolo del saldo

dell’imposta dovuta per l’intero anno con eventuale conguaglio sulla 1°rata già versata.

Nella maschera la procedura calcola in automatico la Tasi dovuta per l’ area fabbricabile sulla base dei dati inseriti dall’utente nella precedente sezione “Utilizzo”.

Se il terreno non è esente da Tasi, scaricando le aliquote inserite nella gestione “Aliquota acconto ”, la procedura effettua il calcolo dell’acconto pari al 50% dell’imposta

dovuta.Si ricorda che per il calcolo dell’acconto Tasi è sufficiente scaricare solo l’aliquota in acconto.

Qualora, invece, si voglia optare per il pagamento in unica soluzione, è necessario scaricare le aliquote sia in acconto che a saldo per avere il corretto calcolo

dell’imposta. Si ricorda che in caso di pagamento in unica soluzione sarà comunque sempre necessario verificare se per il saldo il comune ha deliberato nuove aliquote e

detrazioni, per effettuare gli eventuali conguagli.

Ai fini del saldo da versare, scaricando in un secondo momento le aliquote dalla gestione “Aliquota saldo ” la procedura effettuerà il calcolo del saldo

dell’imposta dovuta per l’intero anno con eventuale conguaglio sulla 1°rata già versata

1.9 - Funzioni particolari

/Fabbricato/Fab_30.JPG) Con questo pulsante si apre una finestra in cui, togliendo il check da

Con questo pulsante si apre una finestra in cui, togliendo il check da /Fabbricato/Fab_31.jpg) , la procedura sblocca il quadro della dichiarazione relativo ai fabbricati, permettendo all’ utente di intervenire direttamente nel modello senza dover utilizzare la gestione.

, la procedura sblocca il quadro della dichiarazione relativo ai fabbricati, permettendo all’ utente di intervenire direttamente nel modello senza dover utilizzare la gestione.

/Fabbricato/Fab_32.JPG)

/Fabbricato/Fab_33.JPG) permette di scorrere le schede fabbricati e posizionarsi su quella desiderata.

permette di scorrere le schede fabbricati e posizionarsi su quella desiderata.

permette di accedere alle schede dei fabbricati in formato PDF, per visualizzarle e stamparle.

permette di accedere alle schede dei fabbricati in formato PDF, per visualizzarle e stamparle.

/Fabbricato/Fab_35.JPG) permette di inviare i dati relativi al fabbricato nel quadro del dichiarativo (Redditi PF, Redditi SP, Redditi ENC, Redditi SC e 730).

permette di inviare i dati relativi al fabbricato nel quadro del dichiarativo (Redditi PF, Redditi SP, Redditi ENC, Redditi SC e 730).

permette di stampare un elenco riepilogativo dei terreni caricati per la ditta o per tutte le ditte che hanno l’applicazione Ter&Fab.

permette di stampare un elenco riepilogativo dei terreni caricati per la ditta o per tutte le ditte che hanno l’applicazione Ter&Fab.

Torna su

si apre una maschera nella quale dal pulsante “Gestione Aliquote” l’utente può procedere ad aggiungere nuove Aliquote o modificare/eliminare quelle già presenti.

si apre una maschera nella quale dal pulsante “Gestione Aliquote” l’utente può procedere ad aggiungere nuove Aliquote o modificare/eliminare quelle già presenti.

/Fabbricato/Fab_32.JPG)