Indici Sintetici di Affidabilità Fiscale

1.Installazione del software ministeriale "Il TUO ISA"

2.Verifica applicabilità Indici Sintetici Affidabilità

3.Ulteriori Dati

4.Funzione del Quadro F - Dati contabili

5.Funzione del Quadro H - Dati contabili

6.Gestione ulteriori componenti positivi per migliorare il profilo di affidabilità

7.Trasferimento posizione dal software "Il TUO ISA" a GB

1.Installazione del software ministeriale "Il TUO ISA"

ATTENZIONE!

ATTENZIONE!

E’ fondamentale procedere all’installazione del software ministeriale “il tuo ISA” utilizzando la funzionalità messa a disposizione da GBsoftware e descritta in questa guida.

Solo con l’installazione guidata del software ministeriale gestita da GB è garantito il corretto funzionamento dell’applicazione “ISA – indici sintetici di affidabilità fiscale” quindi le funzioni di:

- trasferimento dati contabili da GB a software ISA

- predisposizione e salvataggio del file telematico da allegare ai REDDITI

- gestione della stampa dell’indice di affidabilità congiuntamente a quella della dichiarazione dei Redditi

Per installare il software “Il tuo ISA”:

1. cliccare il pulsante “Opzioni”

2. selezionare “Percorsi ISA e Parametri”

3. Cliccare il pulsante “Installa ISA”

GB richiede la conferma d’installazione visualizzando un messaggio: rispondendo in modo affermativo inizia l’installazione del software “Il tuo ISA” e al termine viene indicato il relativo percorso.

Torna su

2.Verifica applicabilità Indici Sintetici Affidabilità

Il software “ISA” di GB consente di predisporre ed elaborare i dati contabili per la compilazione dei quadri F (impresa) e H (professionista).

E’ inoltre possibile procedere all’importazione delle variabili precompilate, quindi all’eventuale modifica, dei dati presenti nei file messi a disposizione dall’Agenzia delle Entrate nel cassetto fiscale dell’intermediario o del singolo cliente.

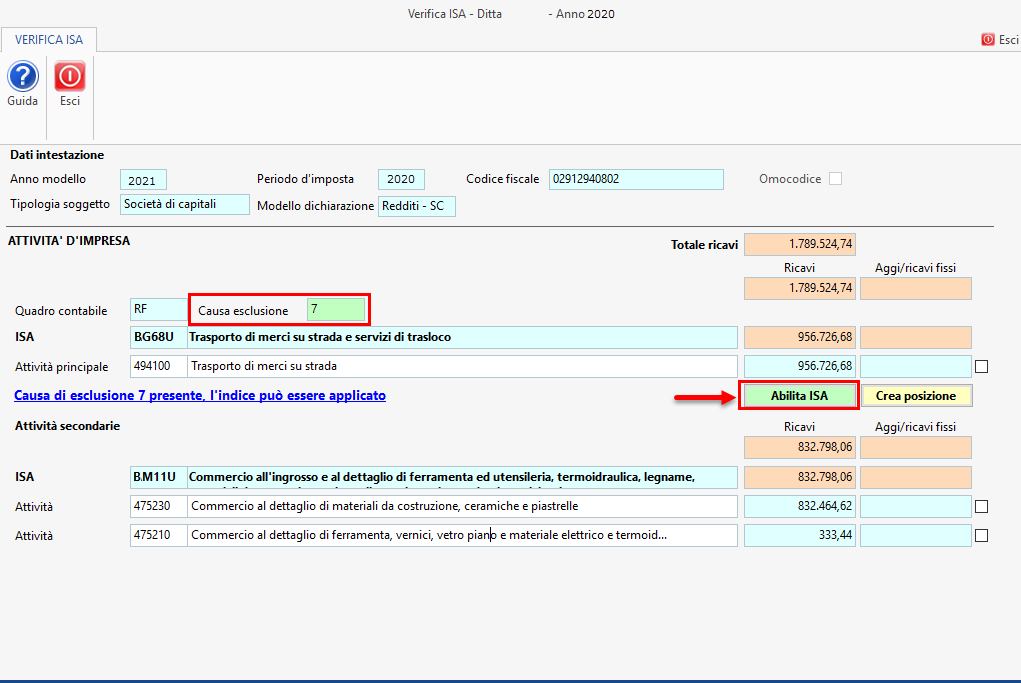

Dopo aver abilitato l’applicazione “Indici sintetici di affidabilità fiscale” è resa disponibile la maschera “Verifica ISA” dove sono riportati:

-

Anno del modello

-

Periodo d’imposta

-

Codice fiscale

-

Tipologia del soggetto

-

Modello di dichiarazione dei Redditi

-

Quadro contabili compilato nei Redditi

-

L’indice ISA da applicare

-

Il codice attività

-

I ricavi e gli eventuali aggi/ricavi fissi

Quando ricorre la situazione l’utente potrà indicare la “causa di esclusione”, che sarà riportata nel modello di dichiarazione dei redditi da presentare.

Nella maschera “Verifica ISA” il software determina quale indice deve essere applicato in base al/ai codice/i di attività e al regime contabile della ditta ovvero se l’indice può o non può essere applicato.

Per la determinazione dell’indice da applicare il software prende a riferimento i dati indicati nell’anagrafica della ditta nella storicizzazione al 31/12/2020.

Per la determinazione dell’indice da applicare il software prende a riferimento i dati indicati nell’anagrafica della ditta nella storicizzazione al 31/12/2020.

Se l’indice non risulta applicabile, quindi per il codice attività NON è presente un codice ISA, il software non permette l’abilitazione del quadro contabile e nel frontespizio dei redditi non è riportato il check su “ISA”.

Se l’indice risulta applicabile, quindi per il codice attività è presente un codice ISA, è possibile procedere all’abilitazione del quadro contabile cliccando il pulsante  .

.

Dopo aver abilitato il quadro contabile, prima di procedere alla creazione della posizione è necessario importare i dati precalcolati se disponibili oppure indicarne la non disponibilità nella maschera “ulteriori dati”;

Il pulsante  consente di creare in automatico la posizione del soggetto nel software ministeriale “il tuo Isa”.

consente di creare in automatico la posizione del soggetto nel software ministeriale “il tuo Isa”.

Non è possibile creare la posizione:

-

Se per il codice attività non c’è nessun indice che può essere applicato

-

Se, nella sezione “Ulteriori dati” non sono state importate le variabili precalcolate oppure, se non disponibili, non è stata selezionata l’apposita opzione

-

Se è stata indicata una causa di esclusione che non prevede l’acquisizione dei dati contabili

Applicazione dell’indice al fine di consentire la sola acquisizione dei dati

Applicazione dell’indice al fine di consentire la sola acquisizione dei dati

Le cause di esclusione che prevedono comunque la presentazione dl modello ISA sono:

7 - Esercizio di due o più attività di impresa, non rientranti nel medesimo indice sintetico di affidabilità fiscale, qualora l’importo dei ricavi dichiarati relativi alle attività non rientranti tra quelle prese in considerazione dall’indice sintetico di affidabilità fiscale relativo all’attività prevalente superi il 30 per cento dell’ammontare totale dei ricavi dichiarati (in tale caso deve, comunque, essere compilato il Modello ISA)

14 - Soggetti che svolgono attività d’impresa, arte o professione partecipanti a un gruppo IVA di cui al Titolo V-bis del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633 (in tale caso deve, comunque, essere compilato il Modello ISA)

15 - Diminuzione dei ricavi di cui all'articolo 85, comma 1, esclusi quelli di cui alle lettere c), d) ed e), ovvero dei compensi di cui all'articolo 54, comma 1, del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, di almeno il 33 per cento nel periodo d'imposta 2020 rispetto al periodo d'imposta precedente (in tal caso deve, comunque, essere compilato il modello ISA)

16 - Soggetti che hanno aperto la partita Iva a partire dal 1 gennaio 2019 (in tale caso deve, comunque, essere compilato il modello ISA)

17 - Soggetti che esercitano, in maniera prevalente, le attività economiche individuate dai codici attività riportati nella Tabella 2 - Elenco dei codici Attività esclusi per il periodo d'imposta 2020 allegata alle "Istruzioni Parte Generale ISA" (in tal caso deve, comunque, essere compilato il modello ISA)

Aggi/ricavi fissi

Aggi/ricavi fissi

Nella maschera sono riportati distintamente ricavi ed eventuali aggi in quanto per alcuni ISA gli aggi costituiscono ricavi mentre per altri no.

Gli aggi/ricavi fissi costituiscono i ricavi dell’attività per i codici ISA:

BM85U – Commercio al dettaglio di prodotti del tabacco

BM80U – Commercio al dettaglio di carburanti per autotrazione

BM13U – Commercio al dettaglio di giornali, riviste e periodici

CG14U – Attività sportive e di intrattenimento nca

In questo caso il software propone in automatico che gli importi degli aggi e dei ricavi/fissi siano sommati ai ricavi.

L’utente ha la facoltà di modificare quanto viene proposto dal software qualora lo ritenga non adatto alla situazione della ditta che sta lavorando.

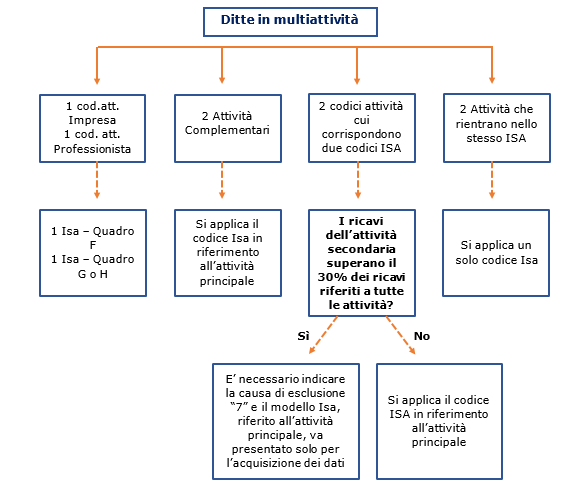

Casi di compilazione

Con l’utilizzo di alcuni esempi vediamo come si compone la maschera di verifica Isa in base alla situazione della ditta:

Ditte con una sola attività

1. Ditta con un codice attività in regime impresa

2. Ditta con un codice attività in regime professionista

Ditte in contabilità separata

3. Ditta con due codici attività: 1 impresa e 1 professionista

4. Ditta con più di un codice attività impresa senza attività complementari che applicano stesso indice

5. Ditta con più di un codice attività impresa senza attività complementari che applicano indici diversi

6. Ditta con più di un codice attività con attività complementari

7. Ditta con più codici attività in regime professionista cui si applica lo stesso indice

8. Ditta con più codici attività impresa e più codici attività professionisti

1. Ditta con un codice attività in regime impresa

Nel caso in cui la ditta abbia solo un codice attività in regime “impresa” è visualizzata la sezione “ATTIVITA’ D’IMPRESA” e una dicitura evidenzia se per la situazione della ditta l’indice è applicabile o meno.

Se l’indice può essere applicato l’utente deve:

-

cliccare

per abilitare il quadro contabile (quadro F) dove saranno riportati i dati registrati in contabilità se per l’anno 2019 si è utilizzata l’applicazione di GB;

per abilitare il quadro contabile (quadro F) dove saranno riportati i dati registrati in contabilità se per l’anno 2019 si è utilizzata l’applicazione di GB;

-

importare i dati precalcolati se disponibili oppure indicare “non disponibile” nella maschera “ulteriori dati”;

-

cliccare

per creare la “posizione” nel software ministeriale “Il Tuo ISA” al fine di consentirne la comunicazione con GB quindi il calcolo dell’indice di affidabilità e l’eventuale “adeguamento”.

per creare la “posizione” nel software ministeriale “Il Tuo ISA” al fine di consentirne la comunicazione con GB quindi il calcolo dell’indice di affidabilità e l’eventuale “adeguamento”.

2. Ditta con un codice attività in regime professionista

Nel caso in cui la ditta abbia solo un codice attività in regime “professionista” è visualizzata la sezione “ATTIVITA’ DI LAVORO AUTONOMO” e una dicitura evidenzia se per la situazione della ditta l’indice è applicabile o meno.

Se l’indice può essere applicato l’utente deve:

-

cliccare

per abilitare il quadro contabile (quadro H) dove saranno riportati i dati direttamente dal quadro RE del modello REDDITI, sia per chi ha registrato la contabilità 2019 con il software GB sia per chi ha compilato manualmente il modello di dichiarazione;

per abilitare il quadro contabile (quadro H) dove saranno riportati i dati direttamente dal quadro RE del modello REDDITI, sia per chi ha registrato la contabilità 2019 con il software GB sia per chi ha compilato manualmente il modello di dichiarazione;

-

importare i dati precalcolati se disponibili oppure indicare “non disponibile” nella maschera “ulteriori dati”;

-

cliccare

per creare la “posizione” nel software ministeriale “Il Tuo ISA” al fine di consentirne la comunicazione con GB quindi il calcolo dell’indice di affidabilità e l’eventuale “adeguamento”.

per creare la “posizione” nel software ministeriale “Il Tuo ISA” al fine di consentirne la comunicazione con GB quindi il calcolo dell’indice di affidabilità e l’eventuale “adeguamento”.

3. Ditta con due codici attività: 1 impresa e 1 professionista

Nel caso in cui la ditta abbia due codici attività, uno in regime impresa e uno professionista, nella maschera “verifica Isa” sono visualizzate le sezioni “ATTIVITA’ D’IMPRESA” e “ATTIVITA’ DI LAVORO AUTONOMO” e per entrambi sarà possibile, qualora l’indice risulti applicabile:

-

abilitare il quadro contabile cliccando

-

importare i dati precalcolati dei due Isa applicabili (se disponibili) oppure indicare “non disponibile” nella maschera “ulteriori dati”;

-

creare le posizioni nel software ministeriale “il Tuo ISA” cliccando

al fine di consentire la comunicazione con GB quindi il calcolo di entrambi gli indici di affidabilità e la gestione dell’eventuale “adeguamento”

al fine di consentire la comunicazione con GB quindi il calcolo di entrambi gli indici di affidabilità e la gestione dell’eventuale “adeguamento”

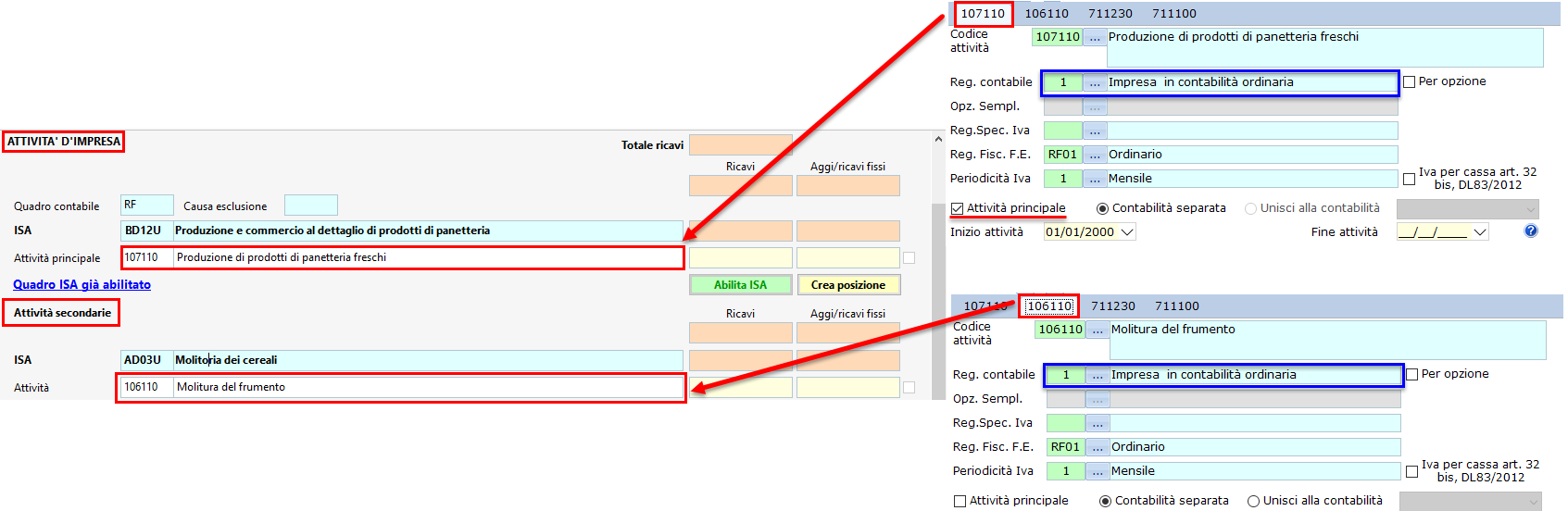

4. Ditta con più di un codice attività impresa senza attività complementari che applicano stesso indice

Nel caso in cui entrambe le attività della ditta siano in regime impresa sono riportate nella sezione “ATTIVITA’ D’IMPRESA” indicando come attività principale quella indicata in anagrafica.

Se le attività rientrano nello stesso codice Isa è possibile abilitare il quadro contabile  dove saranno riportati i dati di entrambe le attività ma sarà applicato un solo codice ISA riferito all’attività principale.

dove saranno riportati i dati di entrambe le attività ma sarà applicato un solo codice ISA riferito all’attività principale.

Cliccando  sarà creata la posizione nel software “il tuo Isa”.

sarà creata la posizione nel software “il tuo Isa”.

5. Ditta con più di un codice attività impresa senza attività complementari che applicano indici diversi e i ricavi dell’attività secondaria superano il 30% di quelli totali

Se i ricavi delle attività indicate come secondarie superano il 30% dei ricavi totali è possibile indicare la causa di esclusione 7.

In questo caso, indicando la causa di esclusione 7, l’indice verrà applicato quindi deve essere abilitato il quadro contabile in quanto gli ISA devono essere allegati per la sola acquisizione dei dati.

6. Ditta con più di un codice attività con attività complementari

Nel caso in cui la ditta svolga più attività e l’attività/o le attività secondarie sono complementari alla principale allora si deve applicare il codice ISA dell’attività principale.

Ad esempio…

Ad esempio…

Nella ditta dell’immagine abbiamo i codici attività:

932920 – Gestione di stabilimenti balneari: marittimi, lacuali e fluviali, che è l’attività principale;

563000 – Bar e altri esercizi simili senza cucina, che è l’attività secondaria.

Il codice Isa previsto per il codice attività 932920 è “BG60U – Stabilimenti balneari” mentre per il codice attività 563000 è “BG37U – Attività di bar, gelateria, pasticceria e produzione dolciaria”.

In questo caso deve essere applicato, per entrambi il codice attività, il codice Isa BG60U poiché il decreto ministeriale del 24 dicembre 2019, pubblicato in G.U. n.5 del 08/01/2020 all’art.1 prevede quanto segue:

“L’indice BG60U si applica anche ai contribuenti titolari di concessione per l’esercizio dell’attività di <<gestione di stabilimenti balneari: marittimi, lacuali e fluviali >>, codice attività 93.29.20 che svolgono, unitamente all’attività oggetto dell’indice, e nell’ambito della medesima unità produttiva, una o più delle seguenti attività complementari, anche se prevalenti:

“L’indice BG60U si applica anche ai contribuenti titolari di concessione per l’esercizio dell’attività di <<gestione di stabilimenti balneari: marittimi, lacuali e fluviali >>, codice attività 93.29.20 che svolgono, unitamente all’attività oggetto dell’indice, e nell’ambito della medesima unità produttiva, una o più delle seguenti attività complementari, anche se prevalenti:

a) Ristorazione con somministrazione, codice attività 56.10.11

b) Ristorazione senza somministrazione con preparazione di cibi da asporto, codice attività 56.10.20

c) Gelaterie e pasticcerie, codice attività 56.10.30

d) Gelaterie e pasticcerie ambulanti, codice attività 56.10.41

e) Ristorazione ambulante, codice attività 56.10.42

f) Bar e altri esercizi simili senza cucina, codice attività 56.30.00”

Pertanto nella maschera “Verifica ISA” troveremo i pulsanti  e

e  che andranno a creare il quadro contabile in riferimento al codice BG60U e la relativa posizione nel software ministeriale “Il tuo Isa”.

che andranno a creare il quadro contabile in riferimento al codice BG60U e la relativa posizione nel software ministeriale “Il tuo Isa”.

7. Ditta con più codici attività in regime professionista cui si applica lo stesso indice

Nel caso in cui la ditta abbia due codici attività in regime “professionista” nella maschera “Verifica Isa” è visualizzata la sezione “ATTIVITA’ DI LAVORO AUTONOMO”.

In questo caso viene applicato il codice Isa dell’attività indicata in anagrafica come principale.

e nella sezione sono visualizzati i pulsanti:

-

, che consente l’abilitazione del quadro H dove devono essere indicati i dati contabili di entrambe le attività professionali;

, che consente l’abilitazione del quadro H dove devono essere indicati i dati contabili di entrambe le attività professionali;

-

, che consente la creazione della posizione nel software ministeriale “il tuo ISA” in cui i dati sono predisposti ai fini della creazione del file telematico da allegare ai modelli di dichiarazione dei Redditi e per effettuare il calcolo per determinare il livello di affidabilità fiscale

, che consente la creazione della posizione nel software ministeriale “il tuo ISA” in cui i dati sono predisposti ai fini della creazione del file telematico da allegare ai modelli di dichiarazione dei Redditi e per effettuare il calcolo per determinare il livello di affidabilità fiscale

8. Ditta con più codici attività impresa e più codici attività professionisti

Nel caso in cui la ditta abbia più codici attività impresa e più codici attività di lavoro autonomo, nella maschera “Verifica ISA” saranno visualizzate entrambe le sezioni:

-

Attività d’impresa

-

Attività di lavoro autonomo

In una delle due sezioni troveremo come attività prevalente quella che in anagrafica ditta è stata indicata come “attività principale” che quindi avrà come attività secondaria quella appartenente alla stessa categoria reddituale.

Non potendo indicare nell’anagrafica della ditta più di un’attività prevalente, per l’altra categoria reddituale, il software considererà come principale quella che è stata indicata nel quadro contabile di riferimento nel modello redditi.

Torna su

3.Ulteriori Dati

3.1 Funzioni della maschera

3.2 Tipologie di utilizzo

3.2.1 Utente che ha richiesto l’acquisizione massiva dei dati precalcolati con la nostra applicazione “Deleghe Isa”

3.2.2 Utente che NON ha richiesto l’acquisizione massiva dei dati

3.3 Dati precalcolati

Le variabili “precalcolate” o “ulteriori dati” sono dei dati fondamentali ai fini dell’applicazione degli indici sintetici di affidabilità fiscale.

Tali dati sono messi a disposizione dell’Agenzia delle Entrate nel cassetto fiscale del contribuente.

I file contenenti i dati precalcolati possono essere scaricati:

-

dal contribuente all’interno del proprio cassetto fiscale

-

dal professionista dal cassetto fiscale di ogni singolo contribuente

-

dal cassetto fiscale del professionista per i clienti per cui ne è stata fatta richiesta per lo scarico massivo

I file xml contengono dei dati precalcolati sulla base degli studi di settore/parametri/Isa presentati dal contribuente negli 8 periodi d’imposta precedenti e da altre fonti informative con riferimento all’attività economica oggetto dei singoli ISA e alla tipologia di reddito.

L’AdE metterà a disposizione del contribuente:

-

1 o più file completi a seconda degli studi di settore e/o parametri presentati negli 8 periodi d’imposta precedenti quindi con specificato il codice Isa che presumibilmente dovrà essere applicato

-

2 File residuali quindi non riferiti ad uno specifico codice Isa ma predisposti per la tipologia di reddito impresa e professionista

Prima di procedere con l’importazione degli “ulteriori dati” è necessario abilitare l’ISA di riferimento cliccando il pulsante

Prima di procedere con l’importazione degli “ulteriori dati” è necessario abilitare l’ISA di riferimento cliccando il pulsante  posto nella gestione “Verifica ISA”.

posto nella gestione “Verifica ISA”.

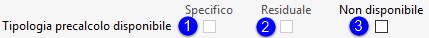

3.1 Funzioni della maschera

: deve essere utilizzato per selezionare dal percorso del proprio pc il file xml contenente gli “ulteriori dati”

: deve essere utilizzato per selezionare dal percorso del proprio pc il file xml contenente gli “ulteriori dati”

Questo pulsante è disattivato se è già stato importato un file.

: deve essere utilizzato per prelevare il file contenente gli “ulteriori dati” tramite accesso al cassetto fiscale

: deve essere utilizzato per prelevare il file contenente gli “ulteriori dati” tramite accesso al cassetto fiscale

: deve essere utilizzato per annullare eventuali modifiche apportate ai dati precalcolati precedentemente importati. Questo pulsante è disattivato se nella maschera non sono presenti dati.

: deve essere utilizzato per annullare eventuali modifiche apportate ai dati precalcolati precedentemente importati. Questo pulsante è disattivato se nella maschera non sono presenti dati.

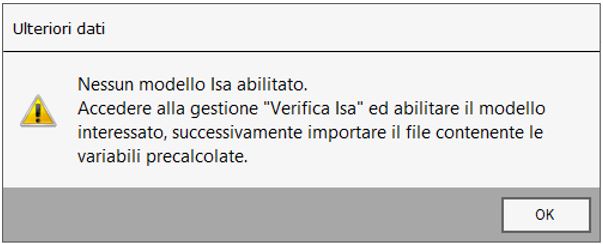

Tipologia precalcolo disponibile: indica se il file importato è specifico (1) per il codice ISA applicato oppure residuale (2). Se non sono disponibili file da importare l’utente deve confermarlo fleggando l’opzione “non disponibile” (3).

Gli ulteriori dati sono fondamentali per la gestione del calcolo dell’indice e non possono essere importati dopo aver creato la posizione.

Gli ulteriori dati sono fondamentali per la gestione del calcolo dell’indice e non possono essere importati dopo aver creato la posizione.

L’opzione “Non disponibile” deve essere indicata SOLO SE effettivamente per la ditta l’Agenzia non ha messo a disposizione nel cassetto fiscale i dati per gli ISA e non per indicare che chi elabora la dichiarazione non è in possesso di tale file.

3.2 Tipologie di utilizzo

3.2.1 Utente che ha richiesto l’acquisizione massiva dei dati precalcolati con la nostra applicazione “Deleghe Isa”

In questo caso i file massivi sono scaricabili direttamente dalla console fiscale:

e salvati da GB in un percorso predefinito che sarà utilizzato dalla procedura nella maschera “Ulteriori dati” per importare i dati all’interno della gestione.

Per importare gli “Ulteriori dati” è necessario selezionare il pulsante  : il software verifica subito se per la ditta è stata fatta la richiesta degli “Ulteriori dati” tramite l’applicazione “Deleghe ISA” di GB e in base alle diverse situazioni restituisce messaggi diversi:

: il software verifica subito se per la ditta è stata fatta la richiesta degli “Ulteriori dati” tramite l’applicazione “Deleghe ISA” di GB e in base alle diverse situazioni restituisce messaggi diversi:

a) Invio richiesta “Ulteriori dati” predisposto e file non ancora inviato:

“In console telematica è presente la delega Isa per la ditta e l'anno corrente, ma non è stato ancora inviato il file all'Agenzia delle Entrate, impossibile prelevare gli ulteriori dati”

b) Invio richiesta “Ulteriori dati” predisposto e file inviato, ma la prima ricevuta non è stata “scaricata”:

“In console telematica è presente la delega Isa per la ditta e l'anno corrente, ma non è stata ancora scaricata la prima ricevuta dal sito dell'Agenzia delle Entrate, impossibile prelevare gli ulteriori dati”

c) Invio richiesta “Ulteriori dati” predisposta e inviata e file “Ulteriori dati” NON scaricato dalla Console Fiscale

“In console telematica è presente la delega Isa per la ditta e l'anno corrente, ma non è stato ancora scaricato il file con gli ulteriori dati dal sito dell'Agenzia delle Entrate, impossibile continuare”

d) Invio richiesta “Ulteriori dati” predisposta e inviata e file “Ulteriori dati” scaricato dalla Console Fiscale

“In console telematica è presente la gestione delle deleghe Isa. Recuperare gli ulteriori dati relativi alla ditta e l’anno corrente presenti?”

Rispondendo SI --> i dati predisposti dall’Agenzia sono importati dal programma e visualizzati nella colonna “Valore fornito”

Rispondendo NO --> il programma apre la maschera per indicare il percorso del file da importare per la ditta, salvato in un determinato percorso dall’utente. Selezionando il file i dati predisposti dall’Agenzia sono importati dal programma e visualizzati nella colonna “Valore fornito”

Rispondendo Annulla --> il software ritorna nella maschera “Ulteriori dati”

3.2.2 Utente che NON ha richiesto l’acquisizione massiva dei dati

In questo caso l’utente sarà in possesso di alcuni file xml, così come indicato precedentemente, che dovrà importare manualmente nella maschera “ulteriori dati”.

Per importare il file XML ritenuto opportuno è necessario cliccare il pulsante “Seleziona il file con i dati precalcolati”.

In questo caso il software rileva che la richiesta degli ulteriori dati non è stata gestita con l’applicazione Deleghe ISA e inviata tramite la Console Telematica GB e lo segnala con il seguente messaggio:

“In console telematica NON è presente la delega Isa per la ditta relativamente all'esercizio corrente pertanto è impossibile prelevare gli "Ulteriori dati" in automatico.

Se il file predisposto dall'Agenzia è stato prelevato dal "Cassetto Fiscale" autonomamente rispetto alla Console GB è possibile importarlo comunque indicando il percorso in cui è stato salvato”

Alla conferma del messaggio viene aperta la maschera per impostare il percorso da cui importare il file:

3.3 Dati precalcolati

I dati forniti dall’AdE possono essere modificati dall’utente solo se le variabili sono valorizzate con l’unica eccezione per “anno inizio attività risultante in anagrafe tributaria” che può essere indicato dall’utente se assente.

Nella tabella dei dati precalcolati è indicato l’elenco delle variabili disponibili per il codice ISA abilitato.

Analizzando le colonne troviamo le seguenti informazioni:

-

Codice campo, codice che la variabile assume all’interno del file telematico

-

Variabile precalcolata, ovvero la descrizione della variabile

-

Casella valore assente, selezionata se tale dato non è presente all’interno del file

-

Valore fornito, quindi il valore numerico decimale o numerico che assume la variabile

-

Casella valore modificato, che deve essere fleggata dall’utente se ritiene che il dato fornito dall’agenzia delle entrate non sia corretto

-

Valore modificato, che viene abilitato se l’utente appone il flag su “Casella valore modificato” e dove deve essere indicato il valore ritenuto corretto

I dati inseriti nelle colonne “Casella valore modificato” e “Valore modificato” NON possono essere variati dopo la creazione della posizione!

Dopo aver importato i file delle precalcolato ed eventualmente indicato i valori modificati si può procedere alla creazione della posizione dalla maschera “Verifica ISA”.

Torna su

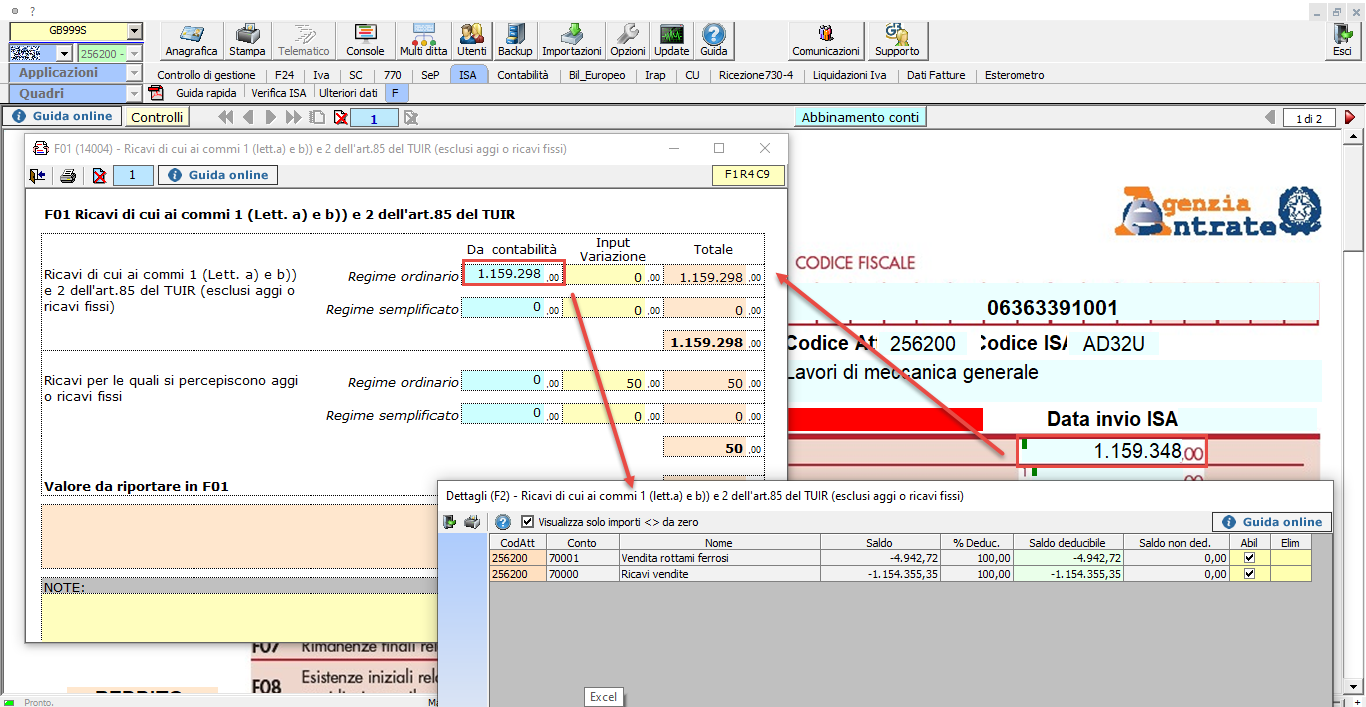

4.Funzione del Quadro F - Dati contabili

4.1 – Compilazione del quadro

4.2 – Verifica quadratura dei dati indicati negli Isa e nei Redditi

4.3 – Invio dei dati al programma “Il Tuo ISA”

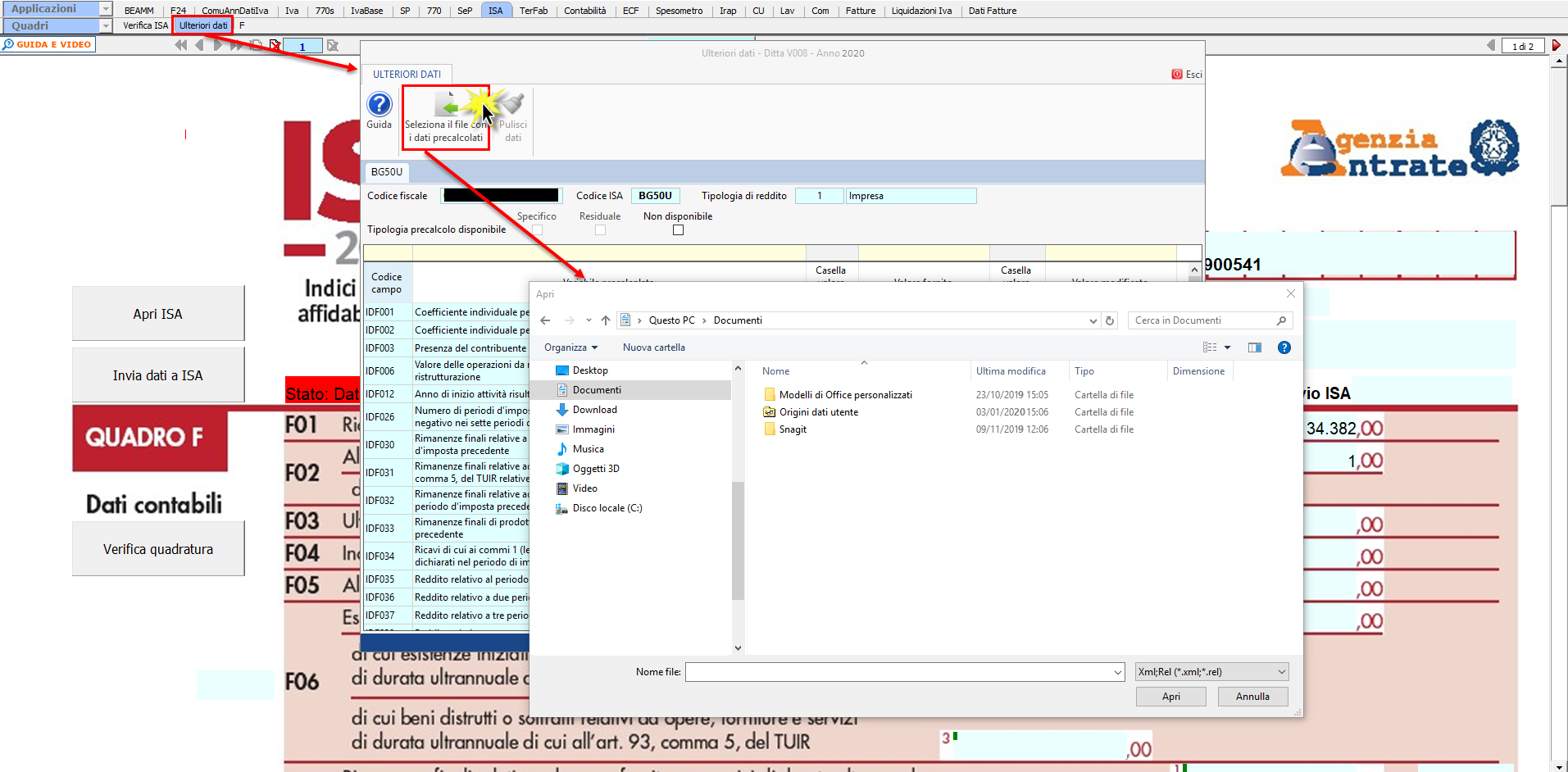

4.1 – Compilazione del quadro

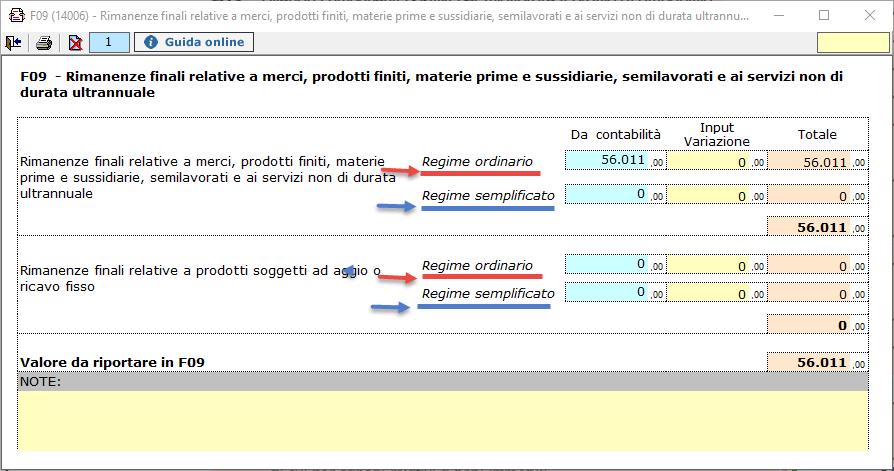

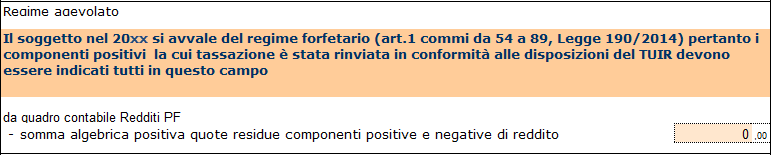

Il “quadro F – Dati contabili” può essere compilato:

-

in automatico dal software, nel caso di utilizzo del modulo contabilità GB. I dati provengono direttamente dalle scritture contabili ed è possibile visualizzare il dettaglio degli importi, che determinano il risultato riportato nel rigo, facendo doppio click nei campi di colore giallo intenso/celeste.

-

manualmente dall’utente, inserendo direttamente i dati nel quadro (campi gialli) o all’interno delle gestioni di dettaglio (campi celesti).

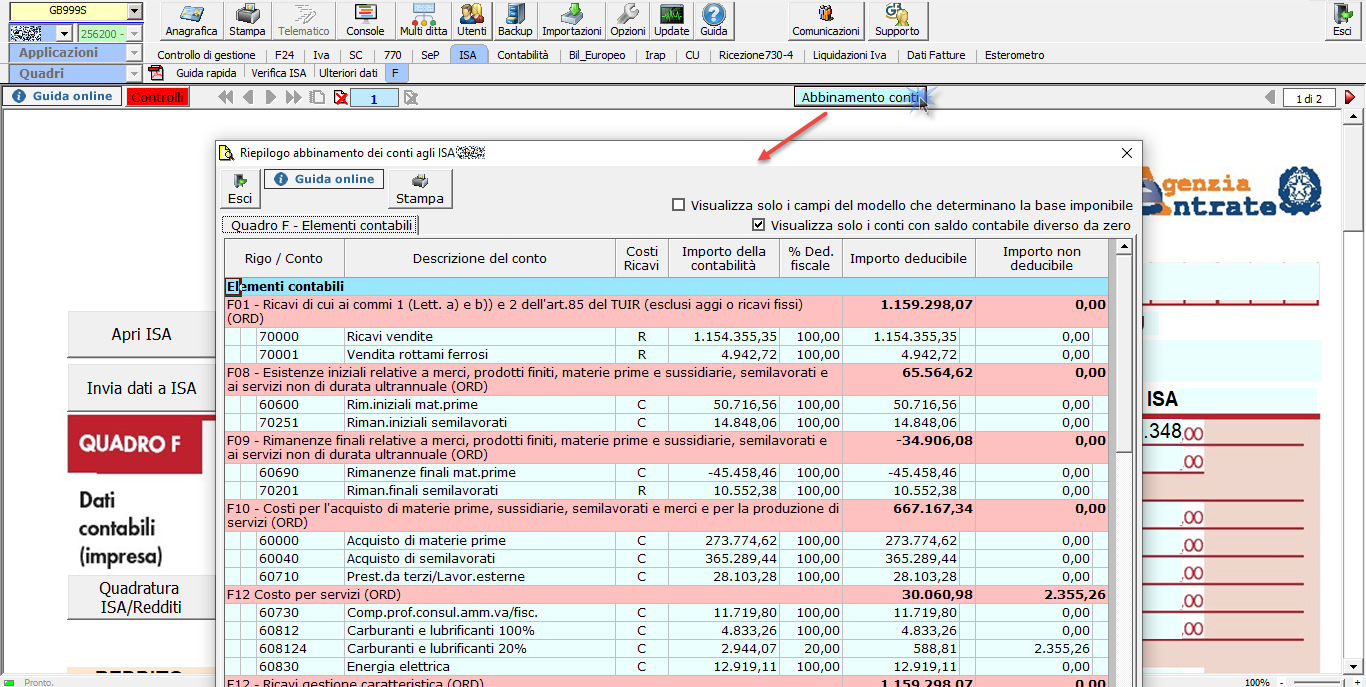

VERIFICA ABBINAMENTO CONTI

Il prospetto “Abbinamento conti” deve essere utilizzato per verificare che tutti i conti creati dall’utente siano abbinati al quadro del modello.

Inoltre con questa gestione l’utente ha la possibilità di vedere i conti abbinati ai vari righi del modello, con il dettaglio delle singole voci di ogni dettaglio.

Per maggiori informazioni sul funzionamento della gestione si rimanda alla guida on-line della maschera.

GESTIONI DEL QUADRO F – Dati contabili

Tutti i campi del quadro F si compilano attraverso l’utilizzo di gestioni in cui i dati sono riportati separatamente in base al regime contabile, ordinario o semplificato, indicato in anagrafica ditta nella situazione al 31/12/2020.

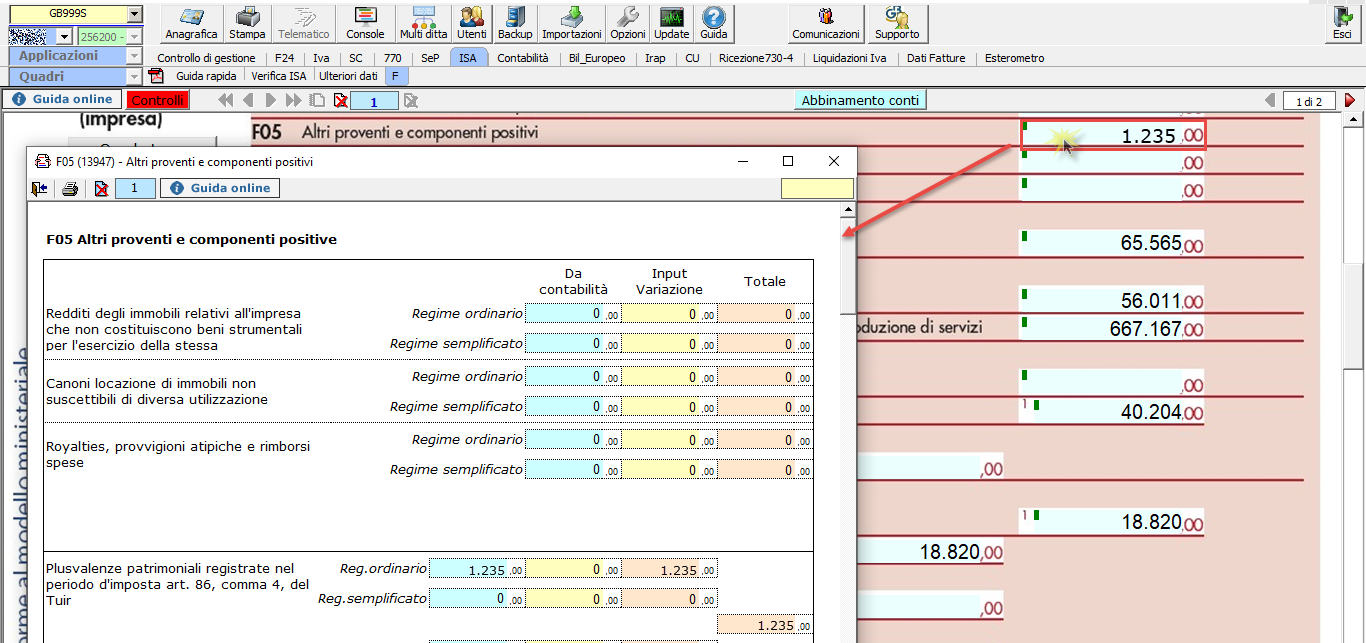

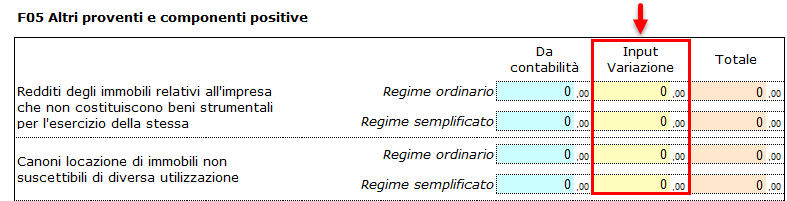

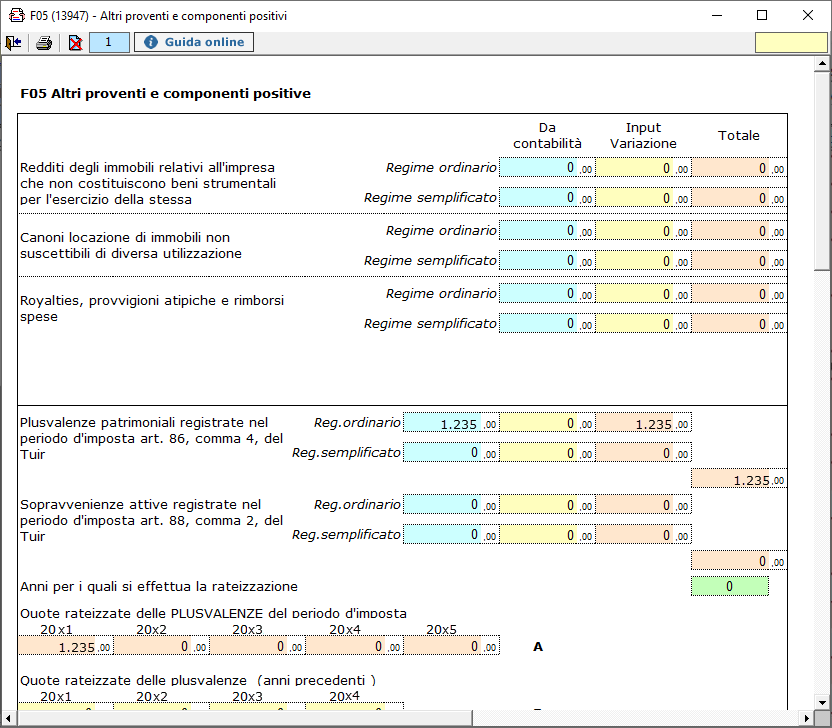

F05 – ALTRI PROVENTI E COMPONENTI POSITIVI

In questo rigo devono essere indicati i proventi derivanti dalla gestione accessoria che non costituiscono proventi derivanti dalla gestione caratteristica dell’impresa.

All’interno di questa gestione l’utente deve compilare manualmente i dati che si riferiscono a:

-

redditi degli immobili relativi all’impresa che non costituiscono beni strumentali per l’esercizio della stessa

-

canoni derivanti dalla locazione di immobili “strumentali per natura”, non suscettibili, quindi, di diversa utilizzazione senza radicali trasformazioni

-

contributi non rateizzabili

-

gli utili che sono stati oggetto di agevolazione per le imprese che hanno sottoscritto o aderito a un contratto di rete.

Gli importi che la procedura riporta in automatico dalla contabilità possono essere variati dall’utente intervenendo direttamente nel campo “Input variazione”.

L’utente ha la facoltà di inserire gli anni su cui rateare le quote, che devono essere gli stessi indicati nel modello Redditi.

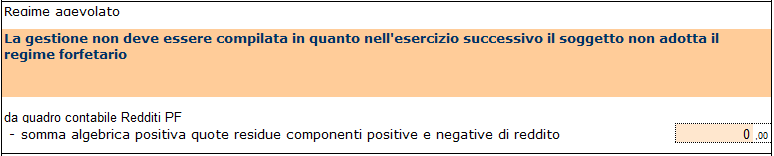

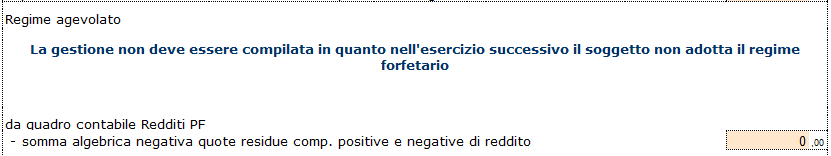

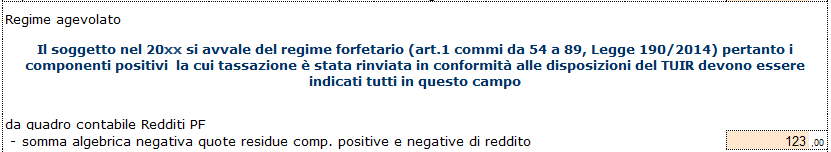

Sezione “Regime agevolato”

Sezione “Regime agevolato”

Nel rigo F05 deve essere indicata la somma algebrica delle quote residue dei componenti positivi e negativi di reddito relativi ad esercizi precedenti a quello da cui ha effetto il regime forfetario di cui all’art.1 commi da 54 a 89 della legge 23 dicembre 2014, n.190.

Pertanto deve essere compilato se nell’esercizio successivo il contribuente passa da un regime di contabilità ordinaria/semplificata al regime forfetario.

La sezione viene compilata in automatico dal software se nell’anagrafica della ditta, nell’esercizio 2020 il soggetto ha indicato il regime 15 – forfetario.

Se la sezione NON deve essere compilata il software visualizza un messaggio:

Se la sezione DEVE essere compilata il software visualizza un messaggio diverso e riporta in automatico i componenti la cui tassazione è stata rinviata agli esercizi successivi.

F12 – COSTI PER SERVIZI

In questo rigo vanno indicati i costi per servizi, i costi per rappresentanza, per manutenzione ordinaria di cui all’art. 102, comma 6, del TUIR, le spese per pubblicità e propaganda e altri costi per servizi.

Le spese di manutenzione e riparazione sono riportate direttamente dall’apposita gestione per la parte fiscalmente deducibile, poiché devono già essere state calcolate/inserite dall’utente nel modello Redditi.

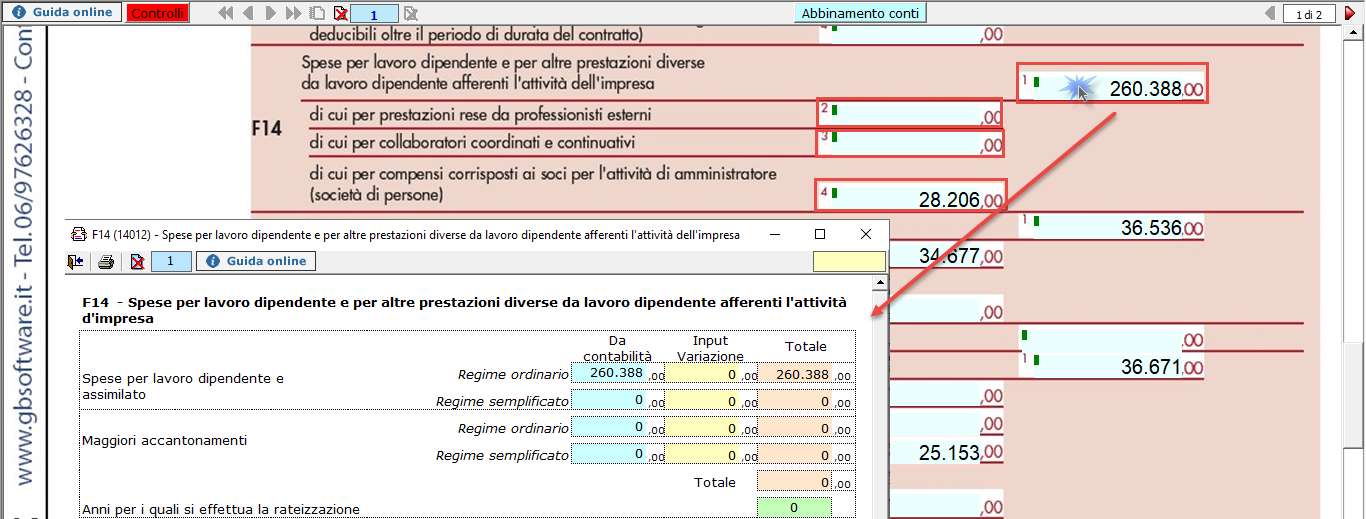

F14 – SPESE PER LAVORO DIPENDENTE E PER ALTRE PRESTAZIONI DIVERSE DAL LAVORO DIPENDENTE AFFERENTI L’ATTIVITA’ DI IMPRESA

Il rigo riporta l’ammontare complessivo delle spese per il personale.

In particolare per gestire l’ammontare complessivo di quanto corrisposto a titolo di retribuzione del personale dipendente e assimilato, al lordo dei contributi assistenziali e previdenziali, compresi quelli versati alla gestione separata presso l’INPS, è stata introdotta la seguente gestione.

Se è stato utilizzato il modulo contabilità 2020 la gestione è compilata in automatico dal software e l’utente deve solo indicare:

-

la percentuale di quota deducibile dei fondi pensione

-

gli anni di rateizzazione dei maggiori accantonamenti.

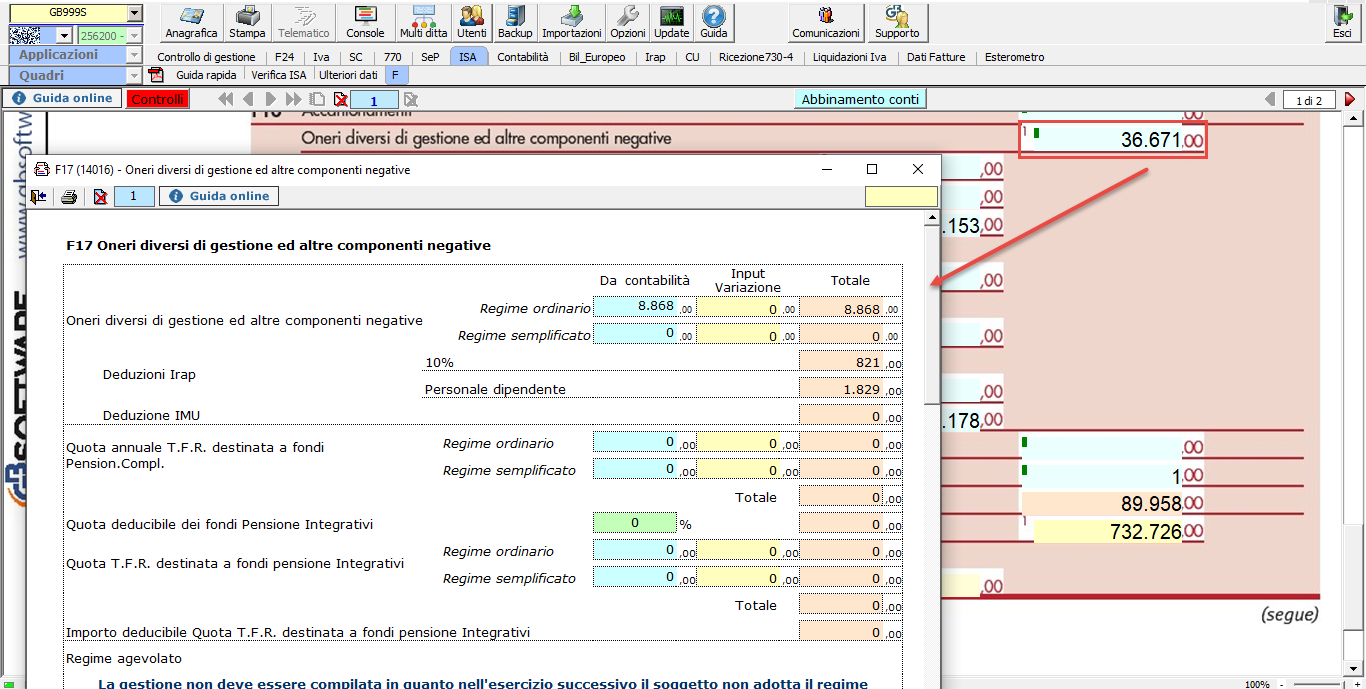

F17 – ONERI DIVERSI DI GESTIONE ED ALTRE COMPONENTI NEGATIVE

In questo rigo si riportato gli altri componenti negativi, non aventi natura finanziaria o straordinaria, che hanno contribuito alla determinazione del reddito e che non sono stati inclusi nei righi precedenti.

Sono riportati in questi rigo gli importi:

-

del super amm.to e iper amm.to

-

deduzione Irap

-

deduzione Imu

-

l’importo deducibile della quota TFR destinata a fondi pensione integrativi

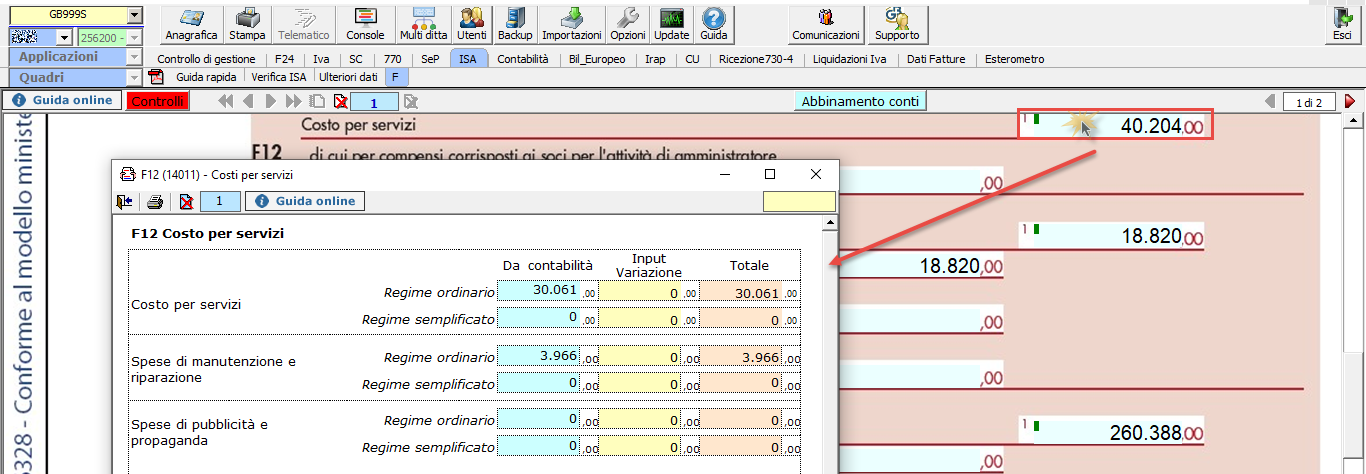

Se nell’esercizio successivo, in anagrafica, è stato impostato il regime forfetario, in questo rigo vengono riportate le quote degli importi forfetari di cui all’art. 95, comma 4 del TUIR, eccedenti le spese effettivamente sostenute da parte delle imprese autorizzate all’autotrasporto di merci che provvedono alla deduzione degli importi.

Se la sezione NON deve essere compilata il software visualizza un messaggio:

Se la sezione DEVE essere compilata il software visualizza un messaggio diverso e riporta in automatico i componenti la cui tassazione è stata rinviata agli esercizi successivi.

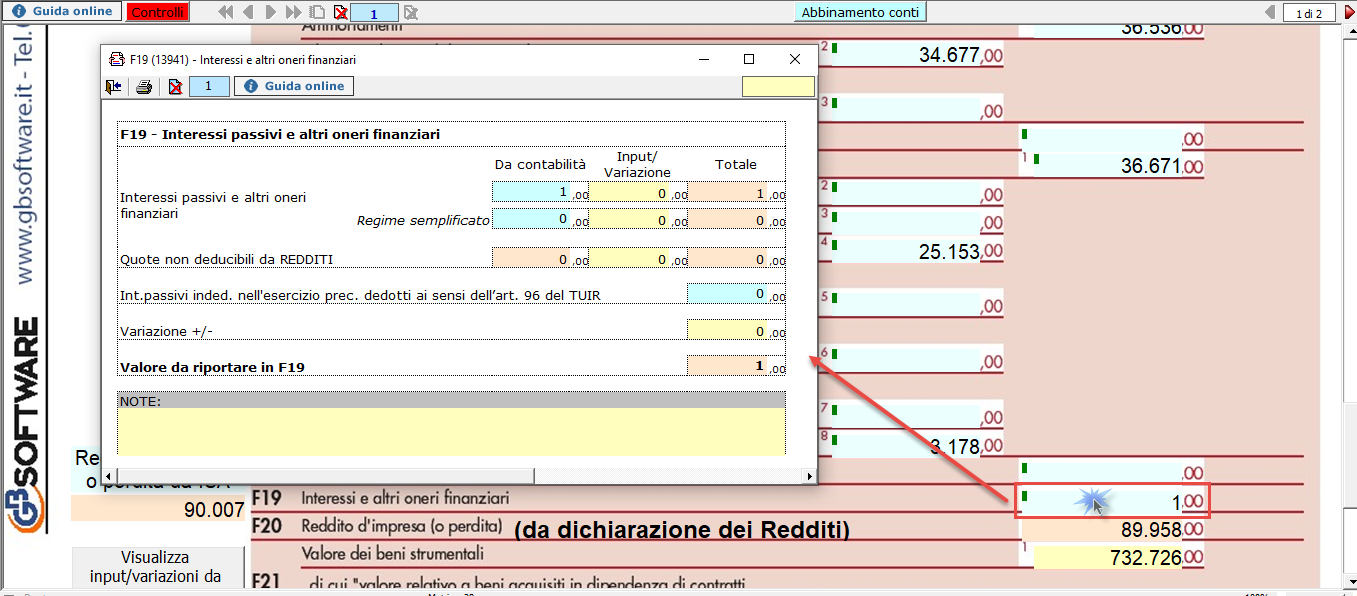

F19 – INTERESSI E ALTRI ONERI FINANZIARI

In questo rigo sono compresi i costi per interessi passivi nelle varie fattispecie, perdite su cambi, ecc.

La gestione riassume in un’unica maschera:

-

gli interessi e gli altri oneri dell’anno

-

la quota non deducibile degli interessi passivi indicata nel modello Redditi

-

la quota di interessi non deducibili nell’esercizio precedente dedotti nell’anno secondo quanto disposto dall’art.96 del TUIR

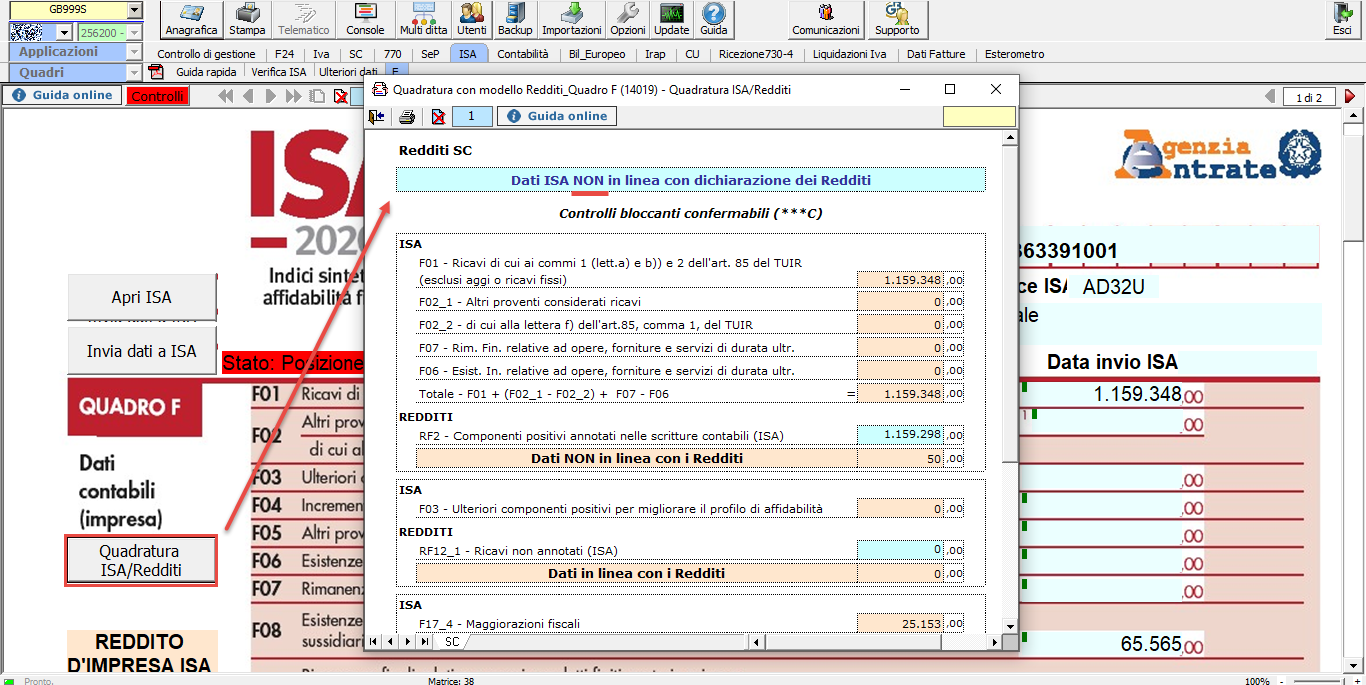

4.2 – Verifica quadratura dei dati indicati negli Isa e nei Redditi

La correttezza dei dati indicati nel quadro “F – dati contabili” può essere verificata con quanto indicato nel modello di dichiarazione dei Redditi attraverso la gestione a cui si accede dal pulsante  .

.

La gestione è composta da un unico foglio dove è verificata la quadratura tra i dati contabili presenti nella dichiarazione dei Redditi e negli ISA.

Se tutti i dati quadrano nella parte superiore della gestione è indicata la dicitura “I dati della dichiarazione dei Redditi SONO in linea con gli ISA”

diversamente visualizza “I dati della dichiarazione dei Redditi NON SONO in linea con gli ISA” evidenziando in rosso l’importo della “squadratura”.

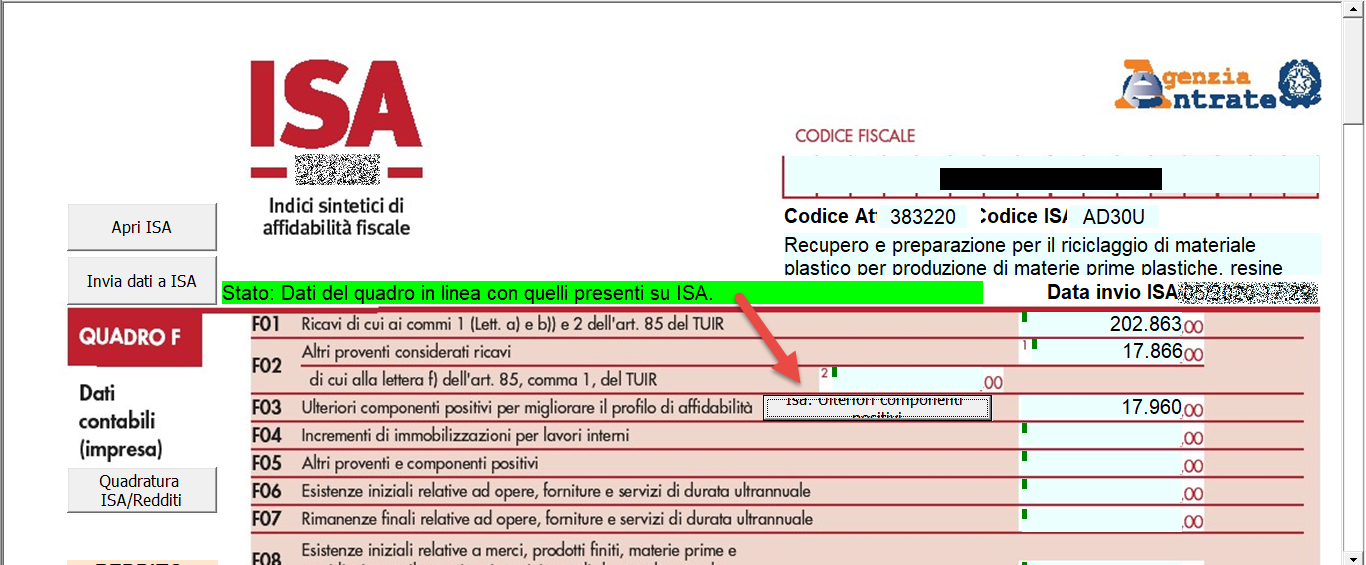

4.3 – Invio dei dati al programma “Il Tuo ISA”

Una volta completata la compilazione del quadro contabile e aver verificato la coerenza dei dati tra quanto indicato nel modello Redditi e nel quadro ISA, tramite la gestione “Verifica quadratura”, inviare i dati al software “Il tuo ISA” cliccando nel pulsante  .

.

Nel quadro F il software segnala lo “stato” della ditta rispetto al software ministeriale.

Nel caso di esito “negativo” dello stato la barra è colorata di rosso:

-

Stato: Applicazione ISA non installata

-

Stato: Posizione su ISA non presente

-

Stato: Dati del quadro NON in linea con quelli degli ISA, procedere all’invio dei dati cliccando su Invia i dati a ISA

Nel caso di esito “positivo” dello stato la barra è colorata di verde:

-

Stato: Dati del quadro in linea con quelli presenti su ISA

Se i dati sono in linea con quelli presenti nel software ministeriale ma è necessario effettuare il calcolo del punteggio la barra è colora di arancione e lo stato è il seguente: Dati del quadro in linea con quelli presenti su ISA, ma necessario effettuare il calcolo nel software ministeriale.

Torna su

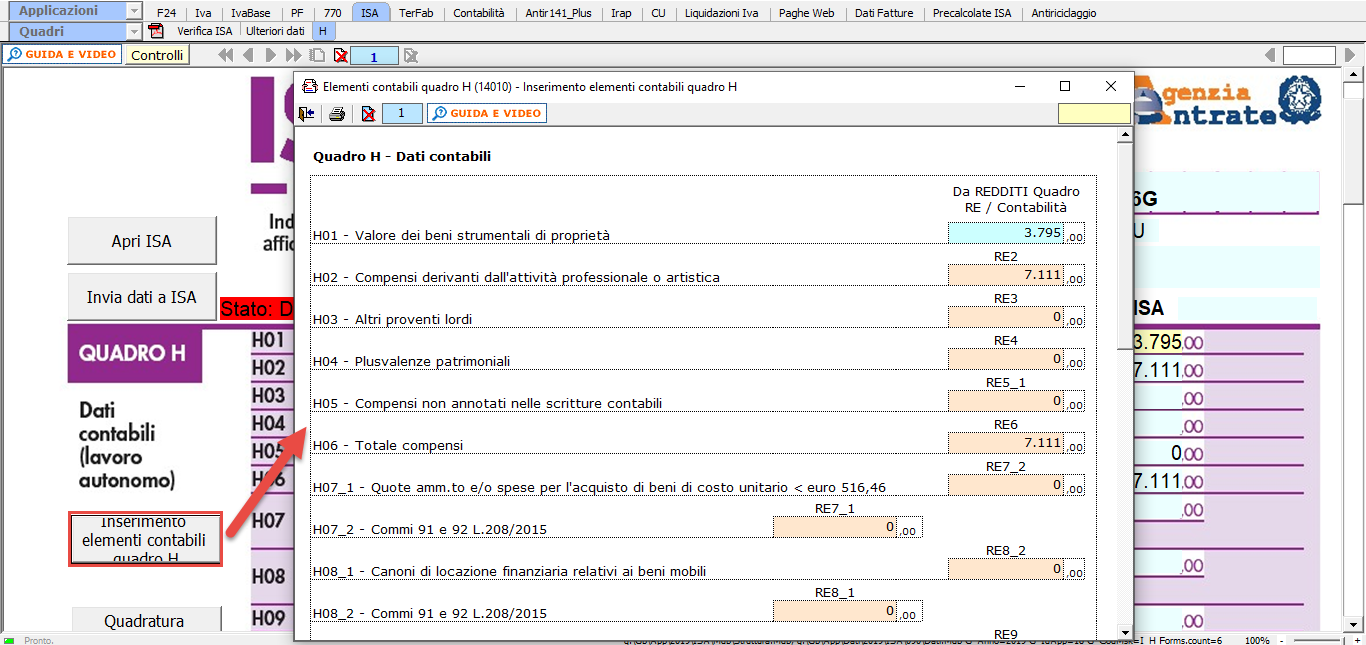

5. Funzioni del quadro H – Dati contabili

5.1 – Compilazione del quadro

5.2 – Verifica quadratura dei dati indicati negli Isa e nei Redditi

5.3 – Invio dei dati al programma “Il Tuo ISA”

5.1 Compilazione del quadro

Il quadro H – Dati contabili”– è compilato in automatico dalla procedura riportando i dati indicati nel quadro RE – “Redditi di lavoro autonomo derivante dall’esercizio di arti e professioni” e si differenzia dal quadro G in quanto il quadro H viene abilitato per i professionisti con ISA evoluto.

Il dettaglio dei dati riportati si visualizza cliccando nel tasto  .

.

La gestione è necessaria perché i dati richiesti nel modello ISA non corrispondono tutti all’esposizione presente nel quadro E del modello Redditi.

5.2 – Verifica quadratura dei dati indicati negli Isa e nei Redditi

La correttezza dei dati indicati nel quadro “H – Dati contabili” può essere verificata con quanto indicato in Redditi (quadro E) attraverso la gestione cui si accede dal pulsante  .

.

La gestione è composta da un unico foglio dove è verificata la quadratura tra i dati contabili presenti nella dichiarazione dei Redditi e negli ISA.

5.3 – Invio dei dati al programma “Il Tuo ISA”

Una volta completata la compilazione del quadro contabile e aver verificato la coerenza dei dati tra quanto indicato nel modello Redditi e nel quadro ISA, tramite la gestione “Verifica quadratura”, inviare i dati al software “Il tuo ISA” cliccando nel pulsante  .

.

Nel quadro H il software segnala lo “stato” della ditta rispetto al software ministeriale.

Nel caso di esito “negativo” dello stato la barra è colorata di rosso:

-

Stato: Applicazione ISA non installata

-

Stato: Posizione su ISA non presente

-

Stato: Dati del quadro NON in linea con quelli degli ISA, procedere all’invio dei dati cliccando su Invia i dati a ISA

Nel caso di esito “positivo” dello stato la barra è colorata di verde:

-

Stato: Dati del quadro in linea con quelli presenti su ISA

Se i dati sono in linea con quelli presenti nel software ministeriale ma è necessario effettuare il calcolo del punteggio la barra è colora di arancione e lo stato è il seguente: Dati del quadro in linea con quelli presenti su ISA, ma necessario effettuare il calcolo nel software ministeriale.

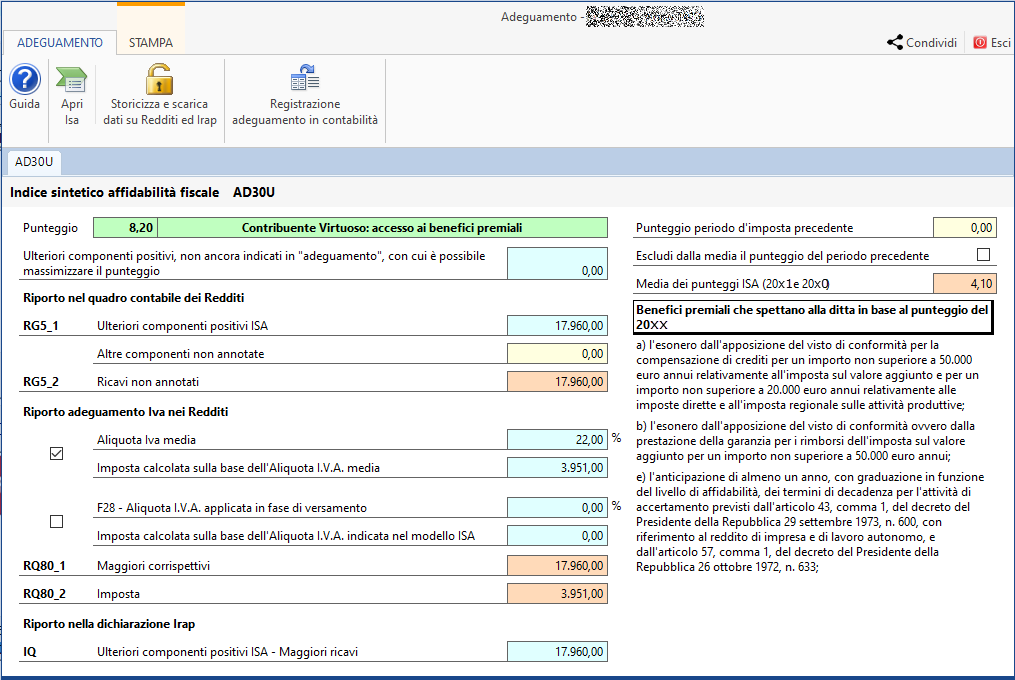

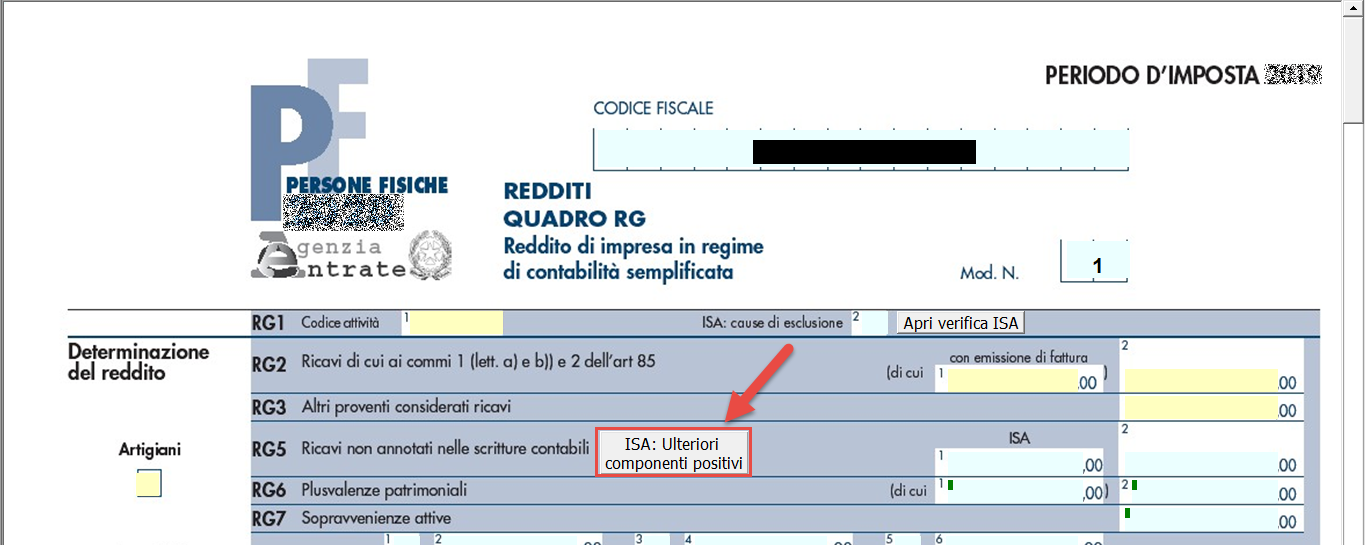

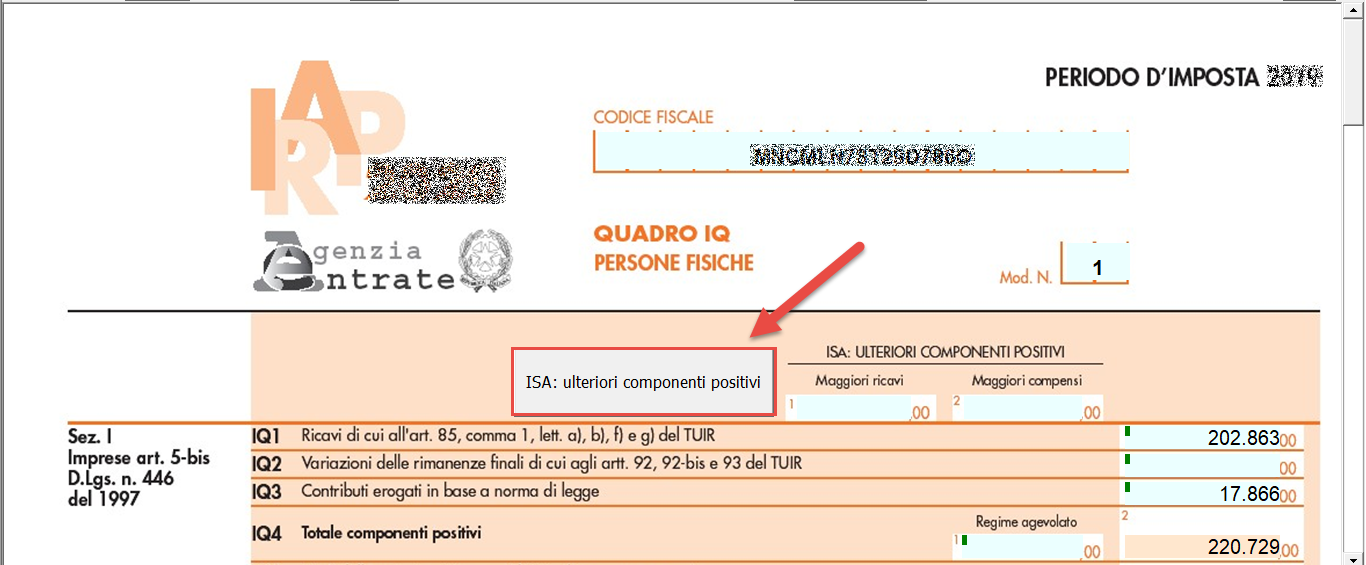

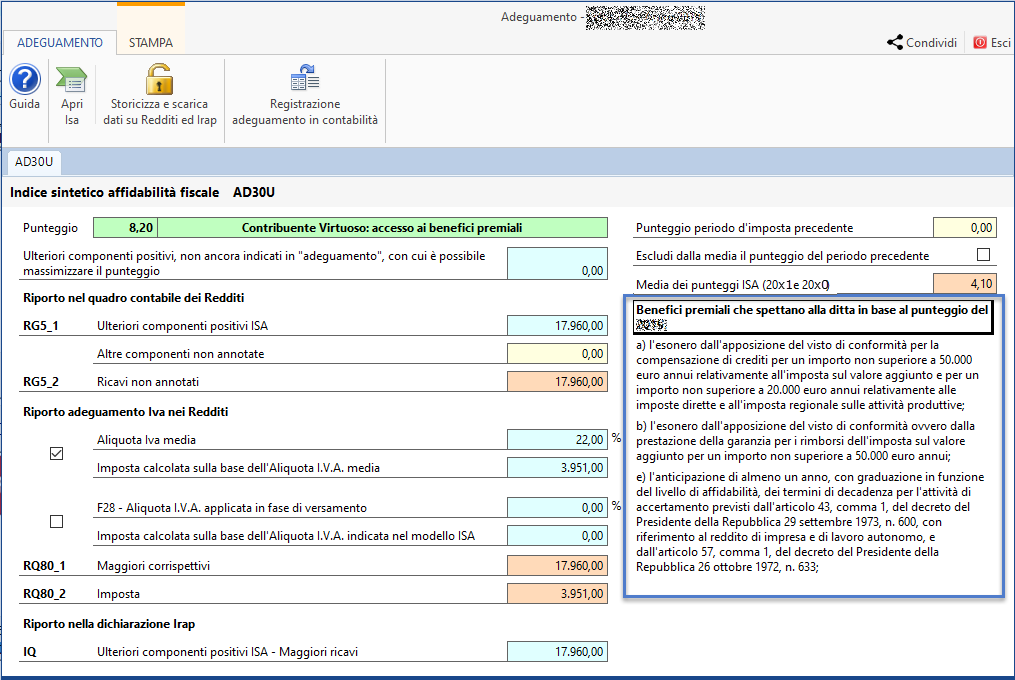

6.Gestione ulteriori componenti positivi per migliorare il profilo di affidabilità

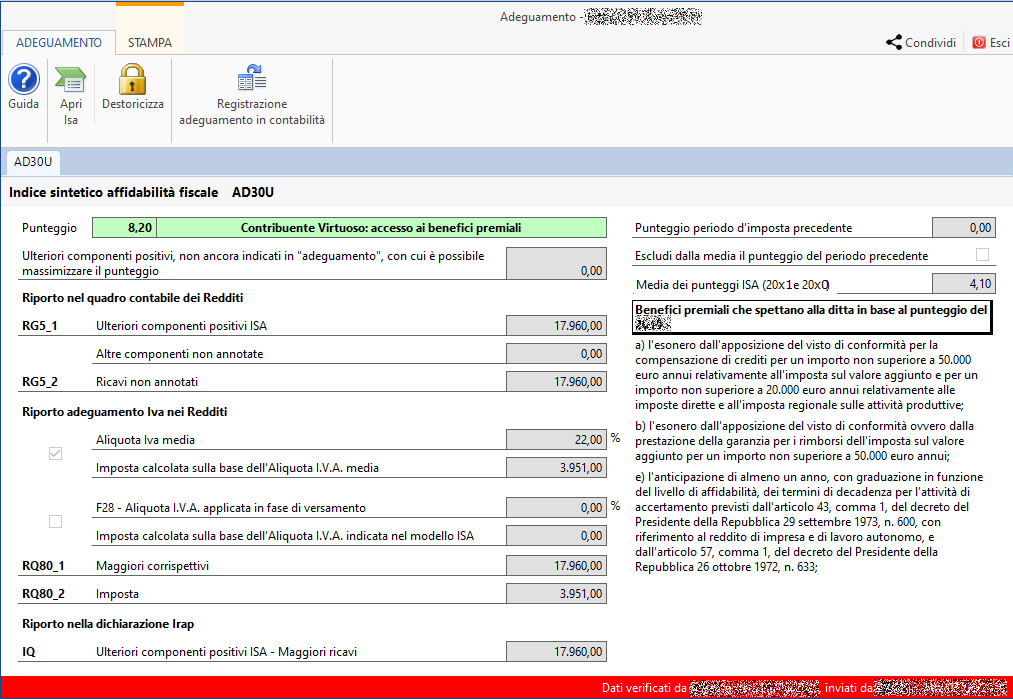

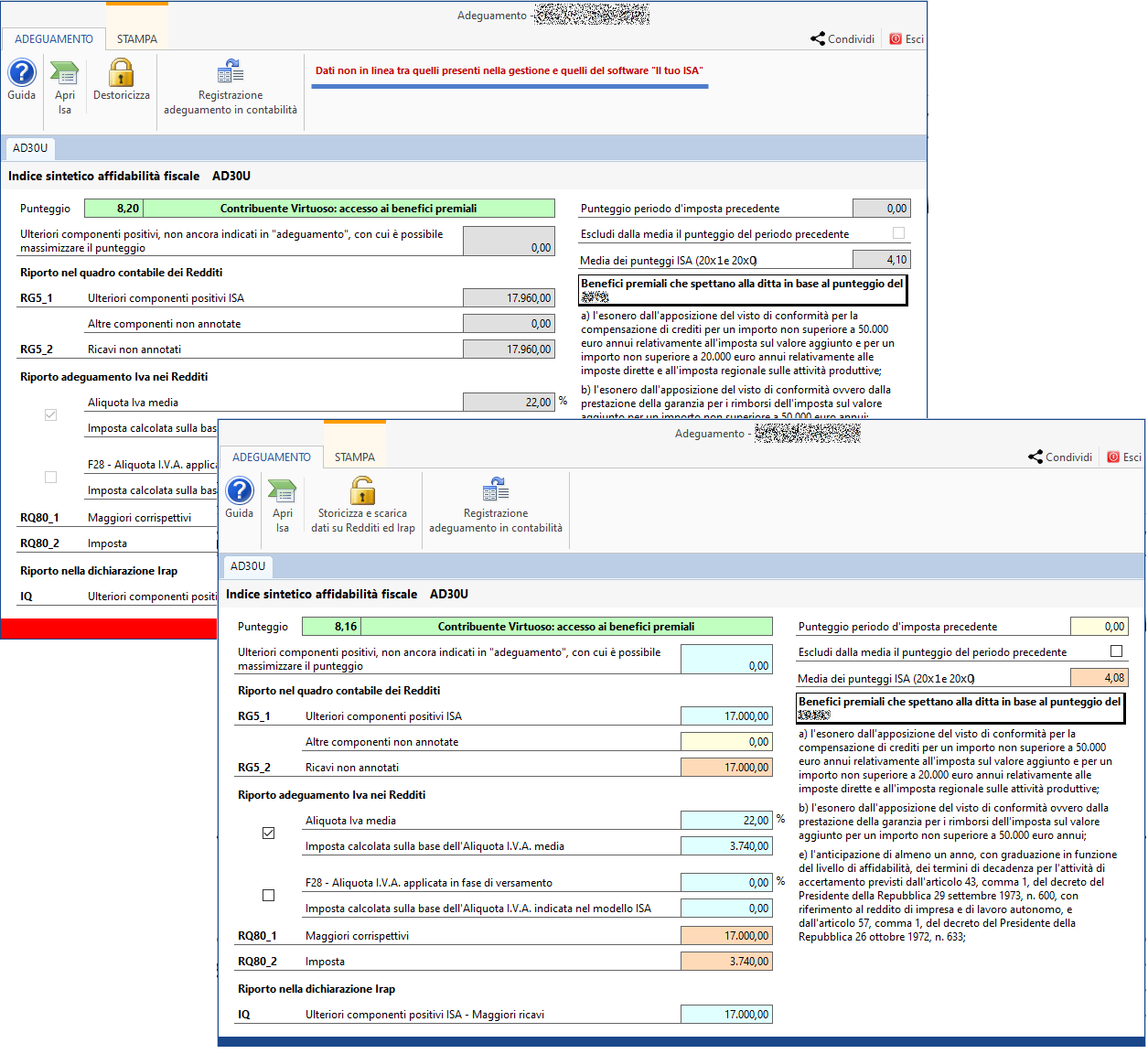

Nella maschera “Isa – Ulteriori componenti positivi” è indicato il punteggio calcolato nel software ministeriale “Il tuo ISA” e consente di inviare alle applicazioni Redditi e Irap l’importo dell’eventuale adeguamento.

Per migliorare il proprio punteggio di affidabilità il dato dell’adeguamento deve essere inserito direttamente nel quadro F, G o H del software ministeriale dopo aver effettuato il calcolo. Il dato sarà riportato in automatico nella gestione adeguamento di GB.

Si può accedere alla maschera dal pulsante apposito posto in:

-

Quadri contabili dei REDDITI

Nella maschera è riportato il punteggio solo se nel software “Il tuo ISA” è stato effettuato il calcolo della posizione della ditta.

Nel caso in cui il punteggio sia uguale o superiore a 8, nella parte destra della maschera sono visualizzati i benefici cui si ha accesso.

Nella parte sinistra della maschera troviamo i dati suddivisi in tre sezioni, in base a dove sarà riportato l’importo dell’adeguamento.

Riporto adeguamento Iva nei Redditi

Riporto adeguamento Iva nei Redditi

I dati riportati in corrispondenza del primo check sono quelli calcolati dal software ministeriale.

I dati riportati in corrispondenza del secondo invece sono indicati dall’utente nel campo del software ministeriale.

L’importo dell’adeguamento riportato in RQ è quello posto in corrispondenza del check selezionato.

Il check viene apposto in automatico dal software:

-

nel primo check in assenza di dati nel “secondo”

-

nel secondo check se sono presenti dei dati

Dal pulsante  è possibile accedere al software ministeriale.

è possibile accedere al software ministeriale.

Al termine della compilazione della maschera è necessario cliccare  .

.

Questo pulsante ha la funzione di bloccare la maschera e riportare i dati nei vari modelli di dichiarazione e deve essere cliccato anche in assenza di importi da adeguare.

Utente e data della storicizzazione quindi dell’invio è indicato nella parte inferiore della maschera:

Nel caso in cui si proceda alla variazione dei dati nel software ministeriale quindi al calcolo di un punteggio diverso GB indica che i dati riportati nella maschera non sono in linea ed è quindi necessario cliccare “Destoricizza” per avere il punteggio aggiornare.

Dopo aver storicizzato la maschera, attraverso il pulsante  , è possibile registrare l’adeguamento in contabilità.

, è possibile registrare l’adeguamento in contabilità.

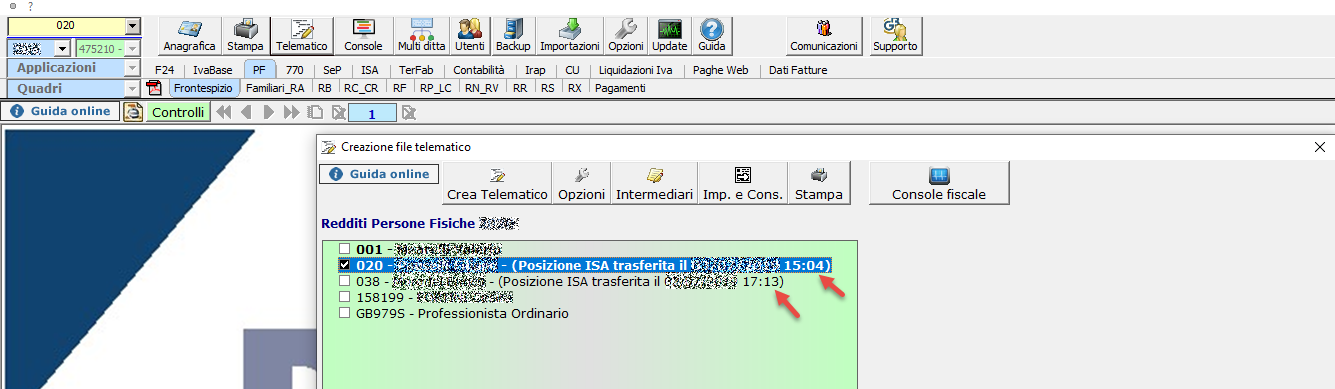

7.Trasferimento posizione dal software "Il TUO ISA" a GB

Dopo aver concluso la compilazione del modello ISA nel software ministeriale, aver calcolato l’esito dell’indice per la ditta e valutato l’eventuale “adeguamento” è necessario “trasferire” la posizione che sarà poi allegata al telematico del modello Redditi in GB.

Per trasferire la posizione selezionare, nel menù del software ISA, la voce “Invia file”

e dall’elenco che si apre selezionare le posizioni da trasferire.

Possono essere selezionate una solo posizione alla volta o più posizioni contemporaneamente; è facoltà dell’utente procedere nell’uno o nell’altro modo.

Nel caso in cui per la stessa ditta siano presenti due posizioni da trasferire per essere allegate al modello Redditi il trasferimento deve avvenire contemporaneamente. Diversamente in fase di creazione del telematico viene allegato solo uno dei due file e i moduli di controllo restituirebbero “Controllo bloccante”.

Nel caso in cui per la stessa ditta siano presenti due posizioni da trasferire per essere allegate al modello Redditi il trasferimento deve avvenire contemporaneamente. Diversamente in fase di creazione del telematico viene allegato solo uno dei due file e i moduli di controllo restituirebbero “Controllo bloccante”.

Dopo aver selezionate la posizione o le posizioni da trasferire cliccare nel pulsante “Trasferisci”: in automatico i file sono salvati in un percorso predefinito in cui sono riletti dal GB.

In fase di creazione del file telematico per il modello Redditi l’utente visualizza se per la ditta è stato trasferito il file della posizione dal software ministeriale “Il tuo ISA”: